副業FXの書籍で有名なカニトレーダーさんに聞く!副業FXで利益を出すコツと注意点

更新日時:

※本記事は、提携する企業のPR情報が含まれます。 掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

FXは副業には該当せず、「投資」に該当します。

そのため会社員や公務員でもFXをすること自体は可能です。

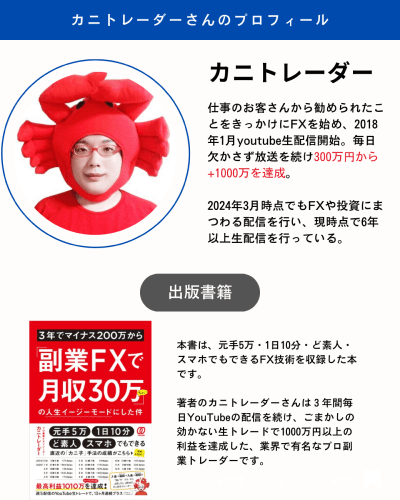

今回編集部では3年でマイナス200万から「副業FXで月収30万ちょい」の人生イージーモードにした件の書籍の著者であるカニトレーダーさんご協力のもと、副業FXに関する疑問についてお答えいただきました。

この記事での注目トピック

目次

書籍も執筆している「カニトレーダー」さんに聞く!副業的にFXで利益を出すコツとは?

「FXは副業になり得る?」

という疑問について、冒頭で紹介した「カニトレーダー」さんにご協力をいただきました。

カニトレーダーさんに関する関連情報

- X(旧Twitter):https://x.com/fx_kani_channel?s=20

- 公式ホームページ:https://kani-trader.main.jp/

- YouTube:https://youtube.com/@kanifx?si=4wGRZoFkcOlzOw6j

カニトレーダーさんは『3年でマイナス200万から「副業FXで月収30万ちょい」の人生イージーモードにした件』という書籍を執筆しているので、副業的にFXに取り組むための前提知識やコツなどについてお聞きしました。

カニトレーダーさんへの質問事項

副業的なFXで利益を出すことは可能なのか

Finance Journal編集部

そもそも副業的なFXで利益を出すことは可能なのでしょうか?

カニトレーダーさん

副業的なFXで利益を上げることは現実的に可能です。

私が出会ってきた経験上、「専業の方が勝てる」もしくは勝っているという傾向はありません。副業でも専業に負けないくらい利益を出すことは可能です。

FXの利点は、ほぼ24時間取引ができることです。株式は基本現物の買いで一定期間保有することが一般的ですが、FXは買いと売り(上がるか下がるか)両方出来ることはメリットとして大きい部分があります。

例えば株式投資ですと日本株は9時から15時、米国株ですと夜間と時間が決められています。その点FXはほぼ24時間レートが動いていますので、自分のトレードできる時間にいつでも取引できます。

カニトレーダーさん

また、FXには自動売買システムなどもあり、自分が最初に設定したら、あとはシステムが自動的にトレードを行ってくれます。

時間的にチャートが見れる時間が少ない方は、そういったシステムを使う方も多いので選択肢の1つとしてありです。

副業的にFXに取り組む場合の注意点

Finance Journal編集部

副業的にFXに取り組む場合、注意すべきことは何ですか?

カニトレーダーさん

副業でFXをやる場合、本業が疎かになってしまう可能性があります。

本業で働いている時間の間にも為替は上下しています、自分のエントリーしたポジションが儲けが出ているのか?損失になっているのか?と気になってしまい本業に支障が出てしまう可能性があるので注意が必要です。

そうならないようにするためには「自分が勝っても負けても気にならない金額でやる」ことに尽きます。

カニトレーダーさん

副業でやる場合のメリットとして専業の人と比べて固定収入があります。専業トレーダーは毎月安定的に収益を得ないといけませんが、副業の場合は固定収入があるのでメンタル的な支えになります。

個人的にも専業でやるよりは副業でやる方がオススメです。

副業FXで利益を出すコツ

Finance Journal編集部

副業FXで利益を出すコツとは?

カニトレーダーさん

前述でも出ましたがまずは最低資金からスタートして下さい。現在のFX会社は大体1000通貨から売買できますので、いきなり大きな金額でやらないことが大事です。

自分にとってどれくらいの金額が合うのかわからない場合は、徐々に金額を上げてみましょう。一定のラインになると

- ポジションの損益が気になってソワソワする

- ポジションの損益を見る頻度が増える

大儲けしたい気持ちはわかりますが、リスクは人それぞれです。ドキドキしている時点で冷静にトレードできなくなりますので、とにかく「張りすぎない事」です。

カニトレーダーさん

また、デモトレードで勝ったからといって、リアルトレードでも同じように勝てるはずだと思わないで下さい。

デモトレードではうまくいっても、本番になった途端にうまくいかないことがほとんどです。デモトレードはいくら負けても実際の損失にはならないため、本番とは心理状態がまったく異なるからです。

個人的には最初から少額で良いので自分の資金でやることをおすすめしています。

実践的なコツを一つ解説するなら「逆張りしないこと」です。上昇しているのであれば上がる方に、下降しているのであれば下がる方に、トレンドに対して順張りでついて行くことです。

もしトレンドがわからない場合は「やらない」という選択肢を持つことも重要です。

これから副業としてFXを始めようかと思っている人に向けて

Finance Journal編集部

副業としてFXを始めようかと思っている人に何かアドバイスがあればお願いします

カニトレーダーさん

副業としてFXをやることは可能です。それで稼いでいる人がいるもの事実です。しかし大切なのは「本業の仕事やプライベートに支障が出ないようにやる」ことです。

夢中になり大きな金額でトレードしてしまうと、土日が眠れないということも発生してしまいます。FXをやるうえでは「疲れないこと」が重要です。

あと「必ず勝てる手法」はないということも知っておきましょう。最初は誰かのマネをすることは全然OKです。しかし、起きている時間や適正なリスクは自分にしかわかりません。

最強の手法は「自分に合った手法」ということを忘れないで下さい。それを見つける際に大きな勉強料を払うこともあるかも知れませんが、経験を積むことにより、それが作業になっていきます。

カニトレーダーさん

意外かもしれませんが「FXは退屈、つまらない」と感じたときほどうまくいっている可能性が高いです。

自分に合った手法で機械的に淡々と売買できるようになれば、自ずと収支もついてきますのでめげずに頑張って下さい。

FXトレーダーの6割は利益を出せている

副業でFXを始めるか検討していても、実際に利益が出るか不安と感じる人も多いのではないでしょうか。

一般社団法人金融先物取引業協会が調査、発表した「外国為替証拠金取引の取引顧客における金融リテラシーに関する実態調査」にある、「FXによる昨年の利益額(損失額)」という項目があります。

これによると、アンケート対象者の60.3%が利益を出しているという結果でした。

職業を「常勤雇用(非管理職)」に絞った結果でも60.4%は利益を出しています。

利益額でいうと、もっとも多いのは「20万円未満」。「未満」なので「年間の利益が1万円」という人も含まれることになりますが、少なくともプラスになっている人が6割程度いるということ。

FXは相応の確率で利益を出せることがわかります。もちろん利益を出せる反面損失を出してしまうリスクもあるので、このリスクをいかに適切に管理して「トータルでプラス」を目指すかが重要です。

FXを副業でするメリット・デメリット

FX投資にはメリットとデメリットがそれぞれありますが、ここでは会社員がFX投資を選ぶことにフォーカスしてメリットとデメリットをそれぞれ解説します。

FXを副業でする6つのメリット

会社員がFXを選ぶことには、主に6つのメリットがあります。

- FXは副業認定されない

- 平日24時間、いつでも取引可能

- 6,000円程度の資金から始めることができる

- 時間的拘束が短いケースも

- 元手が増えるほど利益も増える可能性あり

- 経済情勢に明るくなる

それぞれについて解説をしていきます。

メリット1.FXは副業認定されない

本業とは別にアルバイトをしたり、別の事業をしたりするような場合は副業と認定される可能性が高いですが、すでに解説したようにFXは一般的な定義としての副業にあたりません。

副業を理由に就業規則違反をとがめられる可能性は極めて低いと言えます。

ただし、銀行や証券会社などの金融機関では、投機的な取引としてFXを禁止している場合もあり、注意が必要です。金融機関にお勤めの方等、気になる場合は、事前に就業規則等を確認することをおすすめします。

メリット2.平日24時間、いつでも取引可能

FXは世界中に市場があり、それらの市場が時差の関係で常に動いています。

アメリカのニューヨーク市場が終了になることでFXの「1日」は終わりますが、そこから引き継ぐようにニュージーランドのウェリントンから順次各都市の市場が動き始めるので、24時間いつでも値動きがあり、いつでも取引が可能です(但し、土曜・日曜・祝日は基本的に取引できません)。

24時間取引可能なので、どんな職業の人でもFXに使える時間はあるはずです。

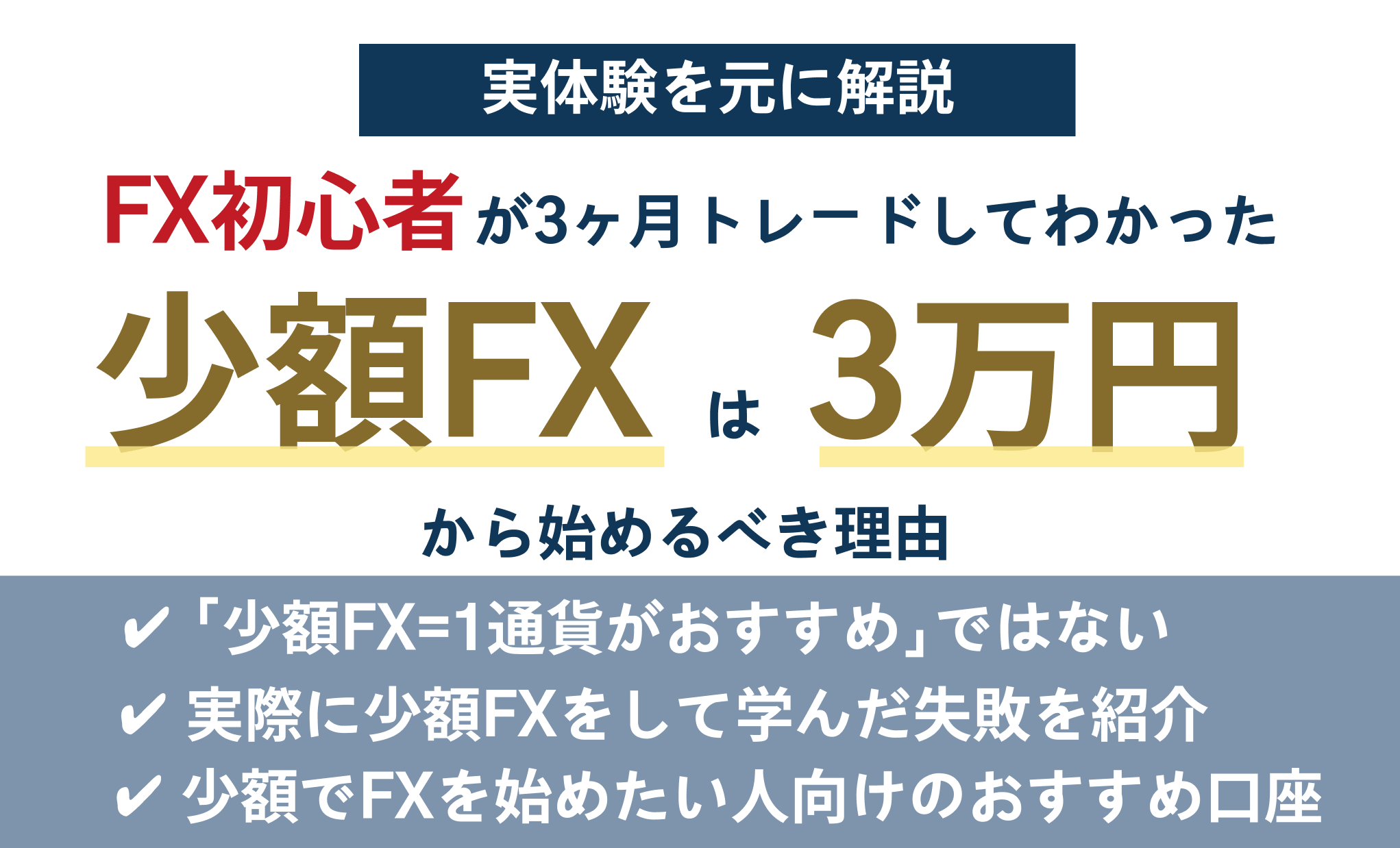

メリット3.6,000円程度の資金から始めることができる

レバレッジ※を活用することで取引総代金の25分の1にあたる証拠金があれば取引可能なので、少額からでも始めることができます。

※レバレッジとは:担保となる保証金の何倍かの金額で取引できる仕組み。国内では最大25倍で取引できる。

1,000通貨から取引できるFX会社の場合、仮に1ドル140円であれば6,000円程度からでも始めることが可能(ただしこの金額は最大限にレバレッジを効かせた場合であり、現実的には3万円程度を最低ラインとして考えておきたいところ)。

いずれにせよ、少額から始め、少しずつ知識や経験を積んで取引額を大きくしていくといった柔軟な調節ができます。

少額で取引できるFX会社は別記事で詳しく紹介しているので参考にしてみてください。

メリット4.時間的拘束が短いケースも

飲食店や販売店で副業をする場合、勤務時間から報酬をもらう労働形態であることがほとんどなので、必ず時間的な拘束が発生します。

対してFXは投資であるため、リターンと作業時間は比例しません。

1日のわずかな時間、あるいは土日のメンテナンス程度で、利益を出していくことも可能です。

メリット5.元手が増えるほど利益も増える可能性あり

FXに限らず、全ての投資は「投資資金×利益率」で利益や損失の額が決まります。

つまり知識や技術があっても、資金が少なければ儲けは少なくなります。

逆に投資資金を増やしていくほどリターンも大きくなる可能性を秘めており、本業を持っているトレーダーの場合は本業の収入を投資資金に追加できるため、将来的に大きな資産を構築できることもありえます。

メリット6.経済情勢に明るくなる

為替レートは、各国の経済情勢等によって変動します。

FXに限らず株式や債券等に投資した場合にも共通しますが、少額であったとしても投資することにより、経済情勢等に敏感になり、自然にさまざまな知識を得ることができます。

例えば「米国の雇用統計が悪化して相場が大きく動いたね」などという話題も、普通にできるようになるでしょう。

FXを副業でする3つのデメリット

メリットの次は、会社員がFXを選ぶことによって考えられるデメリットについても3点解説します。

- 短期間で大きな損失が発生する場合がある

- 勉強に時間がかかってしまう

- 仕事とは異なり安定した収入を得られない

それぞれについて解説します。

デメリット1.短期間で大きな損失が発生する場合がある

レバレッジをきかせることで証拠金の25倍もの投資ができるのはFXのメリットですが、それは同時に「少額でありながら大きな金額を動かしている」ことによるリスクと隣り合わせです。

高いレバレッジをかけていると強制ロスカット※されやすくなり、また資金に対する損失の割合も高まります。

※ロスカットとは:一定の損失で強制的に決済となる仕組み。

FXは投資効率が高い分だけ損失のリスクもあるので、適切なリスク管理がより重要です。

逆にいえば、FXのリスクをしっかり学んでリスク管理を実践していれば回避できるものもあるので、勉強がとても重要なのは言うまでもありません。

デメリット2.勉強に時間がかかってしまう

リスク管理についてももちろんですが、利益を上げていくためにもFXは勉強が欠かせません。

あまり知識もない中で運任せの取引をしてしまうのはリスクが高いので、FXではひとつひとつの取引に明確な根拠や自分の中での戦略が伴っていなければなりません。

自分の戦略を確立していくにはファンダメンタルズ分析やテクニカル分析といった知識を身につける必要があるので、これには時間を要することでしょう。

デメリット3.そもそも投資は、仕事のように安定した収益を得られるものではない

そもそも論ではありますが、もしもあなたに「毎月〇万円は確実に得る必要がある」といった事情があるなら、FXを始めとする投資全般はおすすめできません。

投資によって利益が出せるかどうかは不確実なものであり、特にFXは「勝ったり負けたりを繰り返しながら最終的な損益をプラスにする」ことを狙うものです。損益がプラスになる月もあれば、マイナスになる月もあります。

もしも「副業によって毎月このくらいは絶対に得る必要がある」といった事情があるなら、素直に「働いて得る」ことを考えた方がいいでしょう。

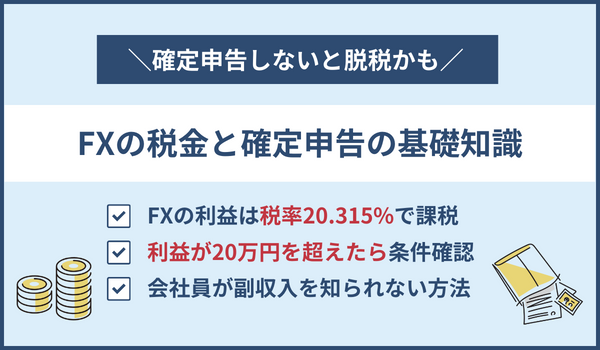

FXを副業でする際の確定申告や税金について

副業でFXを始めようとしている人が知っておかなければならないもうひとつの重要なこと、それは確定申告や税金との関わりです。ここでは知らなかったでは済まされない、副業FXトレーダーにとっての確定申告について解説します。

確定申告が必要になる条件

最初に、確定申告が必要になる条件から解説します。

本業以外の収入がない場合は、年間の収入が2,000万円以下の給与所得者は原則として確定申告の必要がなく、年末調整によって税務を完了することができます。しかし、FXなど本業以外の収入が年間20万円を超えると確定申告の義務が生じます。「FXで年間20万円以上儲けたら確定申告」と覚えておいてください。

保有するポジションによってはスワップ収入も発生しますが、これも為替差益と扱いは同じです。トレードによって得られた利益とスワップ(確定分)はいずれも、「申告分離課税」という扱いになり、確定申告をした所得額に応じて納税をすることになります。

FX取引には経費が認められる可能性がある

以下のような出費は、FXの必要経費として認められる可能性があります。

- FXを勉強するために購入した書籍

- FXを勉強するために参加したセミナー・懇親会の費用

- FX取引をするために購入したパソコンなどの機器

- FX取引をするために用いたネット回線費用

- FX取引をするために利用しているソフトウェアやサービスの料金

FX収入からこれらの必要経費を差し引いたものがFXの所得となり、それが20万円を超えていたら課税対象となり、確定申告の義務が生じます。

損が出たときも確定申告したほうがいい

先ほど、「FXで年間20万円以上儲けたら確定申告しないといけない」ことを解説しましたが、年間の損益がマイナスになっているケースでも確定申告した方がよいでしょう。

FXの損失は3年間繰り越せます。

例えば2021年に30万円のマイナスで、2022年に30万円のプラスだった場合、繰り越したマイナスのおかげで2022年の損益がプラマイゼロになるため課税はされません。

確定申告をしないと繰り越しできないため、損をしたときも忘れず確定申告しましょう。

取引によってはFXと一緒に確定申告できる

FXの税制上の位置付けは、「先物取引に係る雑所得等」で、FX以外に商品先物、日経225先物、TOPIX先物、日経225オプション、バイナリーオプション、CFD取引などが同じグループに属します。

これらの損益は通算することができるため、FXで30万円負けたものの、日経225先物で30万円勝った場合は、通算された損益はゼロになります。

逆に仮想通貨などは別のグループに属するため、税制も別となります。

副業でFXをするときにおすすめのFX会社

FX会社はたくさんありますし、それぞれのFX会社には特徴があります。それゆえに利用するFX会社を選ぶにも用途、目的に応じた視点が必要です。ここでは「会社勤めの人がFXをするのに適している」という視点を重視してFX会社をご紹介します。

具体的には、以下のように想定されるニーズ別にピックアップしています。

- 会社の規模やユーザー数、サービス充実度などの総合力が優れた会社を選びたい人

- 大きな損失を出してしまうのは怖いので、まずはできる限り少額から取引をしたい人

- 通勤など移動中に空き時間があるので、スマホメインで取引をしたい人

- 仕事やプライベートが忙しく時間が取れないので、自動売買をやってみたい人

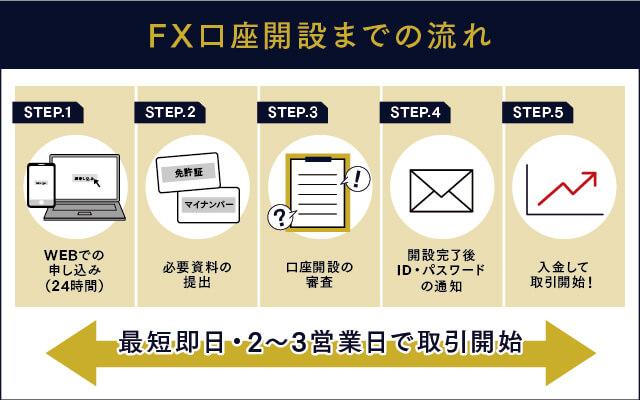

ちなみに、FXを始める際の口座開設の流れや必要書類は別記事で説明していますので、こちらも合わせてご覧ください。

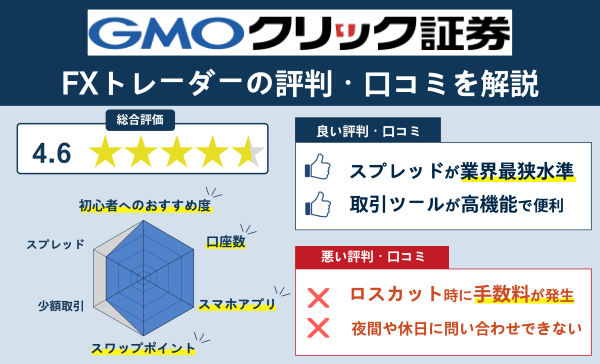

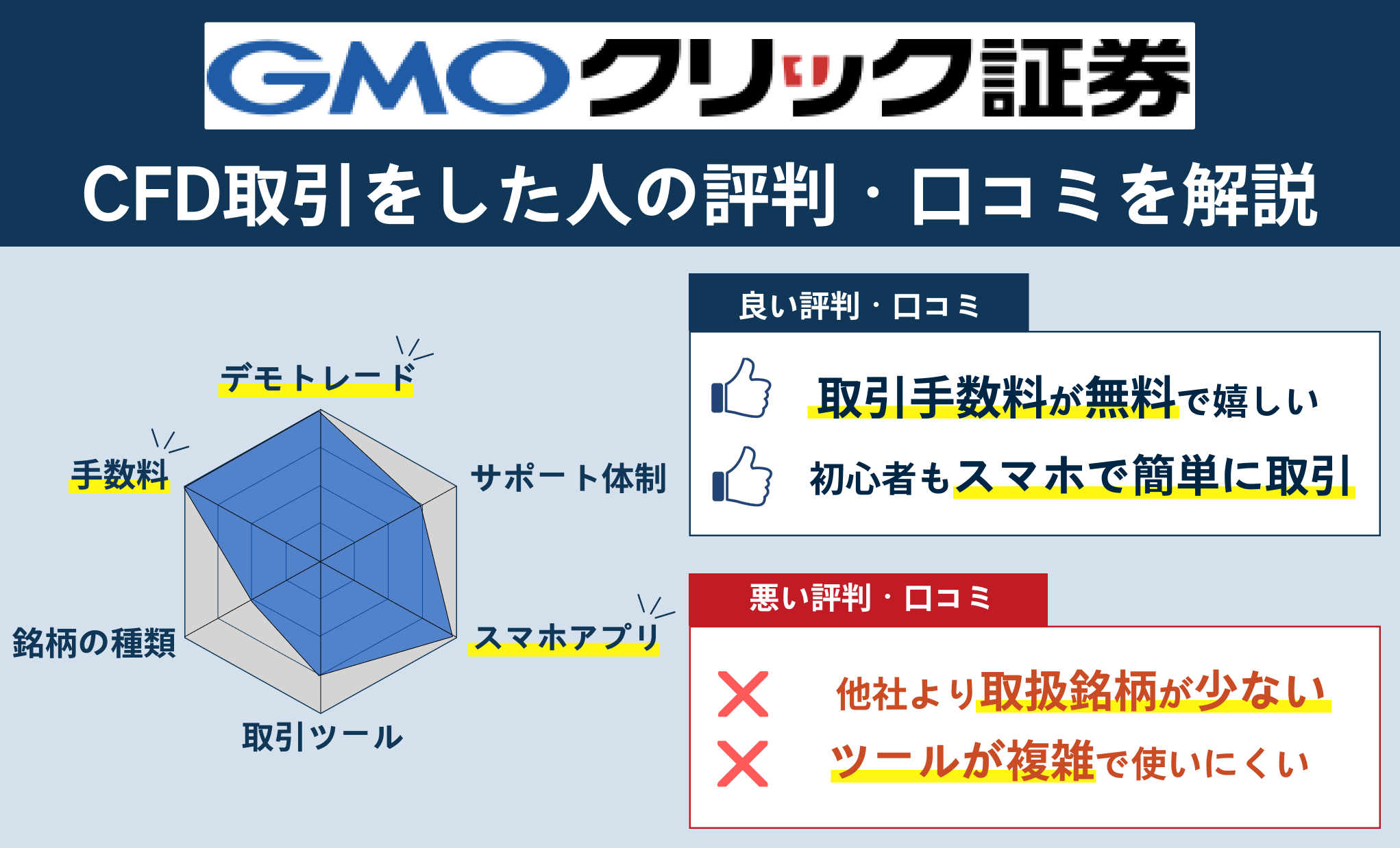

多くの人に利用されている『GMOクリック証券』

GMOクリック証券はFX口座数78万以上(2023年3月時点)という、業界最大手といえるFX会社です。2022年10月から最小取引単位が1,000通貨になり(それまでは1万通貨)、少額取引も可能になりました

一つの口座で複数の金融商品が取引可能!

GMOクリック証券は株式や先物、CFDなど実に多彩な金融商品の取り扱いがあり、それらをシングルサインオンで利用できる口座を持てます。

FX以外にも投資したいものがある、もしくは今後FX以外にも投資の幅を広げていきたいと考えている人にとっては最適です。

その逆にFXに専念したいという人向けに、FX専用口座も用意されています。総合口座よりも口座開設手続きが簡略化されていてスピーディなので、「今すぐFX」という人のニーズにもしっかり応えています。

PC/スマホツールが使いやすい

多彩な金融商品を取り扱うGMOクリック証券には、それぞれの商品ごとに取引ツールが用意されています。

FX用にはPCツールとして「はっちゅう君FXプラス」が主力で、それに加えて高機能チャートソフト「プラチナチャートプラス」。

スマホ用には「GMOクリックFXneo」が用意されていて、いずれもユーザーからの評価も高いツールです。

スマホアプリの機能では「Actionボタン」で、注文したいレートをチャート上で指を移動させて設定することができます。チャート画面と注文画面をいちいち切り替えるのが面倒だと思う人には大きいメリットです。

FX初心者が使いやすいように設計されている取引ツールは多くありますが、その後初心者を卒業してからの使い勝手や機動力も重要です。GMOクリック証券の取引ツールはそういったニーズにしっかり応えているのもひとつの特徴です。

とにかくコストを下げたいなら『SBI FXトレード』

SBI FXトレードは業界最狭水準のスプレッドと1ドル単位で取引ができるのが売りのFX会社です。

スプレッドが業界で最も狭い水準

FX会社は通貨ペアの売値と買値の差額である「スプレッド」を一つの収益源としていますが、SBI FXトレードはこのスプレッドが非常に狭いことが特徴です。

特に細かく売り買いをしたいのであれば、スプレッドは狭いに越したことはありません。

1通貨単位からのトレードが可能

多くの会社が1万通貨単位または1000通貨単位でのトレードが基本のなか、SBI FXトレードは1通貨単位でのトレードが可能です。

1ドルが100円の場合、レバレッジを25倍までかければ理論上は4円から取引ができます。

デモトレードでは練習したものの実践はまだ不安という方に向いているFX会社です。

アプリの充実度で選ぶなら『GMO外貨』

GMO外貨は2021年9月27日よりGMOフィナンシャルホールディングスに仲間入りしたFX会社で、もともとはヤフーグループの『YJFX!』というFX会社でした。

スマホの取引ツールが充実していて使いやすい

GMO外貨のスマホ向けアプリ「外貨ex」は、とても評価の高い取引ツールです。スマホの取引ツールというとPCツールに対する補完的なイメージがあるかもしれませんが、この「外貨ex」はスマホアプリだけでFX投資を完結できるレベルに仕上がっています。

使用できるテクニカル指標は6種類で、スマホを縦横それぞれの向きにすることで、最適な見やすさで描画をしていくことができます。またチャート上にラインを引く際、高値や安値などヒゲ先にピタリと合わせられる「マグネット機能」ももちろん備わっており、正確なラインを引くことができます。

少額からの取引が可能

FX会社によっては最小取引単位が1万通貨であるのに対して、GMO外貨はその10分の1にあたる1,000通貨から取引が可能です。

最初はあまりリスクを取らずにFXの世界を体験して勉強していきたいという人に適しています。

楽しみながら自動売買をやってみたいなら『インヴァスト証券』

インヴァスト証券では、「マイメイト」と「トライオートFX」という自動売買のサービスを提供しています。

「強化学習型AI」による自動売買

「マイメイト」はインヴァスト証券ならではの自動売買で、「エージェント」と呼ばれる強化学習型AIによって取引が行われます。エージェントは自動的に学習を継続し、そこに人間が介入して自分好みに育てていくことも可能。エージェントはゲームのキャラクターのようなデザインで、楽しみながら自動売買ができます。

他のユーザーがつくったエージェントも活用できる

「マイメイト」では、自分が育てたエージェントに取引を任せるだけでなく、他のトレーダーが育てたエージェントを自分のポートフォリオに組み込むこともできます。

選ぶだけの自動売買「トライオートFX」もある

インヴァスト証券は、「マイメイト」以外にも「トライオートFX」という自動売買のサービスを提供しています。トライオートFXは、ロジックを選択するだけで自動売買を始められるのがメリット。またロジックを自分で構築することも可能です。

インヴァスト証券の評判について詳しく知りたい人は、下記の記事も参考にしてみてください。

会社員がFXをする前に知っておくべき注意点

副収入としてFXに取り組む場合、多くのトレーダーが陥りがちな失敗パターンを紹介するので、事前に意識して対策しておきましょう。

勉強をせずに大きなロットでトレードをしてしまう

FXは単一の市場なので、今日からトレードを始めた初心者と、何十年も相場を見ているベテラン、高度なプログラムで売買を繰り返す自動売買が同じように取引をします。

であれば、しっかりした知識や経験がない人が、そういった強敵に蹴散らされるのは当然のことです。

ビギナーズラックと言うことも有り得ますが、ビギナーズラックがずっと続くことはないと思っていた方が良いでしょう。

勉強として1000通貨程度の少額投資をするのは良いですが、大きなロットでの本気勝負は相当なレベルに達しない限り避けるべきです。

目標金額や達成期間に無理がある

- 「10万円の資金を1億円にする」

- 「1か月で資金を3倍にする」

といった、極めて困難な目標を掲げてしまうと、非常にリスクが高いトレードをすることになり大損する可能性があります。

またすでに解説しているとおり、FXは「勝ったり負けたりを繰り返しながら最終的な損益をプラスにもっていく」ことを狙うものであり、利益を出せる相場もあれば、出せない相場もあります。

「1年間を平均すると毎月〇万円の利益だった」ということは可能かもしれませんが、「毎月必ず〇万円の利益を出す」となると非常に困難です

つまり、資金を一気に増やそうとしたり、毎月の目標額を必ず達成しようとするのも失敗しがちなパターン。

長期的な視野を持ち、数年後に大きな資産を築ければ良い、といったスタンスで長く続けていきましょう。

使ってはいけない資金を投じてしまう

今回は副収入の一手段としてFXを紹介していますが、FXとは投資商品であり、そうである以上元本割れのリスクは常にあります。

将来的に成功する可能性があるとしても、一時的に資金がマイナスになる可能性は避けられないため、家賃・食費といった「失うと生活が破綻するような資金」で投資をしてはいけません。

損切りできず塩漬けしてしまう

一定以上相場が思惑と逆行したら、一度損失を確定して仕切り直しをするのがトレードの基本です。

この損切りができずにズルズル含み損のポジションを放置すると、損失が無制限に拡大する可能性があります。また、投資資金が拘束されて、新たなトレードチャンスを生かせません。

あらかじめ損切りをルール化してから、トレードをするようにしましょう。

副業FXについてよくある質問

Q.公務員でもFX取引はできますか?

A.公務員でもFX取引は可能です。

副業が厳しく禁じられている職業といえば公務員ですが、公務員の場合は法律で明確に副業を禁止する規定があります。国家公務員法の第103条と第104条、そして地方公務員法の第38条です。

これらの規定には

- 「私企業を営むこと」

- 「報酬を得て事業や事務に従事すること」

が禁じられています。逆にいうと、こうした労働を伴う副業でなければ兼業禁止規定に抵触しないと解釈されています。

Q.会社にバレることはありますか?

A.対処法を知り、対策をすればバレることはありません。

いわゆる「会社バレ」をしたくない方のための対策です。FXは副業にはあたらないとはいえ、「余計な詮索はされたくないし、FXで利益を出していることを知られたくない」という方は多いでしょう。

その場合、注意しなければならないのが住民税の納税方法です。住民税の徴収方法には「特別徴収」と「普通徴収」があります。

給与所得者は通常、特別徴収になっています。しかしこのままだとFX収入の確定申告によって年収額が変更され、住民税額も変化したことが勤務先に知られることとなります。

それを防ぐためには、申告書で住民税の納付方法を普通徴収(自分で納付)に切り替えればOK。これによって勤務先に住民税額が通知されることがなく、「会社バレ」を防ぐことができます。

自分で口外してバレてしまうケースも

実は勤務先にFX取引の事実が知られてしまう原因の多くは、上記の住民税と本人による口外です。同僚と飲みに行った席で話してしまったり、儲かったことを職場で吹聴してしまったりと、自分でバラしてしまうケースも実に多いのです。 「会社バレ」を防ぎたいのであれば、自身の言動にも注意を払いましょう。

記事の編集責任者

FINANCIAL JOURNAL編集長

齋藤直人

編集者歴20年以上。主に紙媒体で編集経験を積み、趣味系雑誌4誌の編集長を歴任。

雑誌の特集記事だけでなく、企業とのタイアップ企画、地域活性化事業への参画など、コンテンツ制作力を活かして幅広いフィールドで活躍。国会議員、企業の重役、スポーツ選手、芸能人などジャンルを問わず幅広いインタビュー経験を持つ。

FXトレーダー歴も5年以上あり、好きなトレードスタイルはスイングトレード。これまでの最大勝ち幅は1500pips

もっと見る 閉じる