FXのロスカットとは?強制的な決済を防いで安定的な利益を目指すための方法

更新日時:

※本記事は、提携する企業のPR情報が含まれます。 掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

FXには「強制ロスカット」という仕組みがあります。

ロスカットとは、「証拠金を守る」という、最低限の資産を守るセーフティーネット的な役割があります。

この記事では、強制ロスカットを避けてリスクの低いトレードをする方法について解説しています。

この記事でわかること

- 強制ロスカットは、基本的には手元に資金が残る状態で決済されるため、投資家保護の意味をもつ

- ただし大きく資金を失うので、強制ロスカットが発動しない運用をするのが基本

- 強制ロスカットを避けるためには、低レバレッジの運用や、自分で損切りをすることが大切

目次

FXのロスカット(強制ロスカット)とは?

ロスカットには自分の意志で保有ポジションを決済する、いわゆる損切りの意味もありますが、この記事では「FX会社が決済を執行する強制ロスカット」について解説していきます。

ロスカットにはどのような意味があるのか、ざっくりまとめると以下のようになります。

強制ロスカットとは?

- 証拠金以上の損失を「基本的には出ない」ようにするための仕組み

- ただし強制ロスカットになるようなトレードは避けるべき

詳しく解説していきましょう。

強制ロスカットは基本的に「証拠金以上のマイナスが出ないようにする」ための仕組み

ロスカットと聞くと、「強制的に取引を終了させられる」という点に怖さを感じるかもしれません。しかしロスカットには、「証拠金を守る」というメリットの部分もあるのです。

FXは、新規にポジションを持った後に相場が逆行すると、含み損が発生します。そこからどんどん含み損が拡大していくと決済したときの損失が大きくなり、最終的には資金がゼロ、もしくはマイナスとなる可能性もあります。

ロスカットは、FX会社が決める一定のラインに含み損が達した時点で、さらなる損失を拡大させないために取引を強制的に終了させる仕組みです。

そのためロスカットが発動すると、基本的には「ある程度の資金」は手元に残ります。つまり、最低限の資産を守るセーフティーネット的な役割を持っているとも言えるわけです。

例:資金10万円、米ドル/円が130円のときに1万通貨取引した際の損失例(ロスカットレベル100%)

| ロスカット | ロスカット発動レート | 最大損失額 |

|---|---|---|

| ありの場合 | 125.40 | 4万6,000円 |

| なしの場合 | なし | 全額(もしくは全額以上) |

上の例を見ればわかるとおり、強制ロスカットが発動すると、基本的には手元に資金が残る状態で撤退できます。もしもこの仕組みがなければ、預け入れた資金をすべて失ったり、資金以上の損失を負ったりすることもあるでしょう。

そういった意味から「最低限の資産を守るセーフティーネット的な役割」もあるわけです。

しかし、そうは言ってもロスカットになると資金を大きく失うことに変わりありません。FXで安定的な利益を目指すには、可能な限りロスカットに陥る状況は避けたいところ。

ロスカットを防ぐには自身の資金と相談し、損切りの逆指値注文をしっかりと設定することが大切です(後ほど詳しく解説します)。

ロスカットが間に合わない可能性があることに注意

上の解説文の中には「基本的には」という但し書きがあるため、気になっている人もいるのではないでしょうか。

実はロスカットの注意点として、あまりにも相場の値動きが急だった場合は「ロスカットが間に合わない」ことがあるのです。

例えば、画像は2019年1月3日に起こった米ドル/円のフラッシュクラッシュ時のチャート。「フラッシュクラッシュ」とは短時間に大きく価格が動くことです。

このフラッシュクラッシュ時は高値が108.916円、安値が104.819円で動きました。チャート上では1日かけて動いたイメージになりますが、実際は非常に短い時間で約4円ほど動きました。

また、ロスカットが間に合わなくて多くのトレーダーが退場した事例として有名なのが、2015年のスイスフランショックです。

画像はスイスフランショック時のスイスフラン/円のチャートですが、一目でレートが大きく動いていることが分かります。このスイスフランショックに巻き込まれてトレーダーやFX会社が破産したことは、今でも語り継がれています。

このような数秒〜数分というわずかな時間で急激な変動が起きた場合は、ロスカットが間に合わず、預けた証拠金以上の損失が発生する可能性があります。

例えば、10万円を口座に入金して取引していた場合、ロスカットが間に合わず20万円の損失が発生するケースもあり得ます。

不足分の10万円はFX会社への借金となり、10万円を追加入金しなければいけません。もし入金しなければ、裁判になる場合もあります。

初心者にとっては恐怖かもしれませんが、FXを行う以上「ロスカットが間に合わずに証拠金以上の損失を被る可能性」は、どの通貨ペアを取引していてもゼロではないということを肝に銘じておきましょう。

ただ、こういったショック相場のリスクは、米ドル/円やユーロ/米ドルのような流動性の高い(取引量が多い)通貨ペアを取引することでかなり下げられるのも事実です。

一方、南アフリカランドやトリコリラなどの流動性の低い通貨ペアは価格の変動が激しく、急変動が起こりやすいので注意が必要。またレバレッジをかけすぎないことも重要です。

証拠金維持率が各会社の規定%を下回ったタイミングに執行される

ロスカットは、FX会社が定める一定以上のラインまで含み損が拡大すると、自動的に執行される仕組みになっています。

多くの場合、証拠金維持率が一定以下になるとロスカットが発生します。

証拠金維持率とは、ポジションを保有するために必要な証拠金に対する純資産の割合です。

例えば「証拠金維持率が50%以下になるとロスカット」というルールを定めているFX会社だと、含み損が膨らんで証拠金維持率が50%以下になればロスカットが執行され、保有ポジションが全決済されます。

FX会社ごとに証拠金維持率の計算方法やロスカットルールの違いはありますが、含み損が大きくなるとロスカットの危険性が高まるという点は共通しています。

ロスカットの計算方法と適用ルール

ここからは、基本的なロスカットの計算方法と適用ルールについて解説していきますが、まずは計算方法から。結論から言うと、以下の式で算出できます。

| 証拠金維持率=純資産÷必要証拠金×100 |

詳しく解説していきましょう。

証拠金維持率は「純資産÷必要証拠金×100」で算出される

基本的に、ロスカットの基準は「証拠金維持率」によって決まるケースがほとんど。

証拠金維持率とは「保有ポジションの必要証拠金に対する全資産の割合」というものですが、簡単に言えば「証拠金維持率が高いほど含み損が出ても耐えられる余力がある」と考えていいでしょう。

計算方法は上で触れたとおり「純資産÷必要証拠金×100」。

例えば、口座に10万円がある状態で、米ドル/円のレートが100円のときに、1万ドルを買ったとします。このときの必要証拠金は100×10000÷25=40000なので、4万円です。

このときの証拠金維持率は100000÷40000×100=250で、250%となります。仮に「証拠金維持率が100%以下になればロスカット」と定められているFX会社なら、250%から100%に下がるまで含み損を抱えてもセーフです。

具体的な数字で、相場が逆行した場合を考えてみましょう。

- 1ドル=100円から1円下がって、1ドル=99円になった場合

→1万通貨取引しているので1万円の含み損が発生(純資産も9万円になる)

- 米ドル/円のレートが99円のときの必要証拠金

→99×10000÷25=39600(3万9600円)

- このときの証拠金維持率

→90000÷39600×100=227

つまり1円下がると、証拠金維持率は250%→227%に減少するというわけです。

必要証拠金に対して、口座資金が大きいほどロスカットになりにくいので、資金には余裕を持たせておくといいでしょう。

会社によって異なる適用ルールと「追加証拠金」制度について

ロスカットは証拠金維持率が一定水準を下回ると執行されますが、FX会社ごとに基準は異なります。

あるFX会社は「証拠金維持率が50%を下回るとロスカット」、別のFX会社だと「証拠金維持率が100%を下回ったらロスカット」など、基準はバラバラです。

基本的にロスカットラインを低く設定されているFX会社はロスカットになりにくく、ロスカットラインが高く設定されているFX会社はロスカットになりやすくなります。

ただロスカットラインが高い方が良いか、低い方が良いかは人によります。それぞれのメリット・デメリットについては以下の表をご覧ください。

【ロスカットラインのメリットとデメリット】

| メリット | デメリット | |

|---|---|---|

| ロスカットラインが高い | ロスカット後に残る資金が比較的多い | 少ない値動きでロスカットになる可能性がある |

| ロスカットが低い | 含み損が大きくなってもポジションを保有し続けられる | ロスカットになったときは資金を大きく失う |

| ロスカットラインが高い場合 |

|---|

| 基本的にロスカットラインが高いと、エントリーからロスカットまでの許容範囲が狭いので、ある程度の含み損が出たらロスカットとなります。 つまり、ポジションを保有し続けるのが難しいというデメリットがあります。 一方で、ロスカットが早い=含み損が広がりにくいということなので、資金が残りやすいメリットがあります。 |

| ロスカットラインが低い場合 |

|---|

| ロスカットラインが低いと、エントリーからロスカットまでの許容範囲が広いので、ロスカットが発生しにくいです。 つまり、含み損が大きくなってもポジションを保有し続けやすいということ。値動きが大きい通貨ペアやポジションの長期保有を目指す人にはメリットがあります。 ただし、含み損が大きくなっても耐えられるので、万が一ロスカットになったときに資金が残らない可能性があります。 |

なお、急変動でロスカットが間に合わなくて損失がマイナスになった場合は、FX会社にマイナス分を支払わなければなりません。

ロスカットラインのメリット・デメリットを解説しましたが、一番重要なのは、ロスカットが発動するようなトレードはしないことです。

追加証拠金とは?

証拠金維持率が一定を下回ると「追加証拠金」を求められる場合もあります。

追加証拠金とは一般的に「追証」などと呼ばれることもあり、ポジションを保有するために必要な証拠金が足りなくなったため、追加で資金を入金しなければならない状態です。

基本的に、追加証拠金を求められると新規注文ができなくなり、定められた期限までに入金しないと全てのポジションでロスカットが執行されます。

追加証拠金が発生した場合、基本的には資金を入金する、もしくはFX会社によっては保有ポジションの全てか一部を決済すると解消されますが、それ以外に追加証拠金を解消する方法はありません。

仮に相場が好転して含み損が減って証拠金維持率が回復しても、資金を入金しないとロスカットが執行されるので、注意しましょう。

FX会社各社のロスカットルール(証拠金維持率)比較表

各FX会社のロスカットルールを比較してみます。

| FX会社 | ロスカットルール |

|---|---|

| GMOクリック証券 | 証拠金維持率が50%以下になるとロスカット |

| GMO外貨 | 証拠金維持率が50%以下になるとロスカット |

| DMM FX | 証拠金維持率が50%以下になるとロスカット |

| 外為どっとコム | 自身で設定したロスカットレベルを下回るとロスカット。または、特定の時間帯に有効比率が100%以下になるとロスカットレベルに関係なくロスカット |

| SBI FXトレード | 証拠金維持率が50%以下になるとロスカット |

| MATSUI FX | 設定したロスカット率以下になるとロスカット |

| みんなのFX | 証拠金維持率が100%以下になるとロスカット |

| マネーパートナーズ | 証拠金維持率が設定した数値以下になるとロスカット |

| ヒロセ通商 | 有効比率が100%以下になるとロスカット |

| FXプライム byGMO | 時価評価総額が使用中保証金の80%以下になるとロスカット |

証拠金維持率を基準にしているFX会社は10社中7社と多く、そのうち証拠金維持率が50%以下になると、ロスカットが発生するFX会社が4社という結果になっています。

外為どっとコムとヒロセ通商は証拠金維持率ではなく、有効比率によってロスカットのラインを判断しています。

また、FXプライム byGMOは時価評価総額によって判断しています。

取引を始める前に今一度、ロスカットルールを確認しておきましょう。

海外FX会社とロスカット水準を比較

参考までに、海外のFX会社のロスカットルールも見てみましょう。

| ロスカットルール | |

|---|---|

| A社 | 証拠金維持率が20%以下になると強制ロスカット |

| B社 | 証拠金維持率が20%以下になると、証拠金維持率が20%を超えるまで保有ポジションを自動決済 |

| C社 | 証拠金維持率が100%以下になると強制ロスカット |

海外FX会社はロスカット水準を低く設定している傾向が高いです。「含み損が大きくなってもポジションを保有し続けられる」ともいえますが、裏を返せば「ロスカットが発生した際に残る資金が少なくなる」といえます。

そもそも日本で金融商品を取り扱うには金融庁に登録が必要です。

外資系のFX会社でも日本の金融庁に登録されている会社もあるので(IG証券やOANDA証券など)そういったところであれば安心ですが、多くの海外FX会社に関しては無登録です。

これらの会社では、出金ができなくなった等のトラブルが発生した際に泣き寝入りとなる可能性があります。

金融庁も海外FXに関する注意喚起をしており、トラブルのリスクを考えると、基本的に海外FX会社でのトレードはおすすめできません。

ロスカットが発生するとどのくらいの損失?例を挙げて解説

ここまではロスカットの仕組みについて解説してきました。

しかし「ロスカットになると資金を大きく失う」と言われても、どのくらいの損失になるのかがイメージしにくいでしょう。

そこで、「どのくらいの資金で、何倍のレバレッジをかけて、どのくらいのLotを取引していたときにロスカットになると、損失額はいくらになるのか」を具体的に見ていきます。

ロスカットシミュレーターを使ってシミュレーションしてみる

「ロスカットされるレートはどこか」「ロスカットになったらどのくらいの損失が出るのか」を自分で計算したいなら、FX会社が提供しているロスカットシミュレーターが便利。実際のロスカットラインや損失額を自動で計算してくれます。

画像は外為どっとコムのロスカットシミュレーターです。入金額や取引する通貨ペア、取引数量、レートなどを設定すると自動的に計算してくれます。

こちらはSBI FXトレードのロスカットシミュレーターです。設定する内容は外為どっとコムとほぼ同じです。

外為どっとコムやSBI FXトレード以外のFX会社もロスカットシミュレーターを提供しています。非常に便利なので、ぜひ利用してみてください。

今回はGMOクリック証券のロスカットシミュレーターを利用して、実際に強制ロスカットが発生した際の損失額をシミュレートしてみます。

FX口座に資金10万円を入金していた場合

資金10万円で、米ドル円が130円のときに1Lotで取引した場合のロスカットレートと、ロスカットに伴う損失額をシミュレーションしてみます。

使うツールはGMOクリック証券のロスカットシミュレーターを使って検証します。

補足

- GMOクリック証券は証拠金維持率が50%でロスカット

- GMOクリック証券の1Lotは1万通貨

130円から125円まで下落すると追証が発生します。GMOクリック証券は追証が発生すると新規注文が取り消され、解消されるまでは新規注文、振替出金が制限されます。解消期限を過ぎると、ポジションが強制決済されます。

そして122.448円まで価格が下がったところでもロスカットとなります。このときの損失額は7万5520円となり、資金10万円の7割〜8割が失われる結果となりました。

この結果から、ロスカットになると非常に大きな損失になることが改めて分かります。

FX口座に資金30万円を入金していた場合

次は同じ条件で、資金を10万円から30万円に増加したケースでシミュレーションをします。

104.166円まで下落すると追証が発生します。エントリーした価格の130円から約26円ほどの下落まで耐えられる計算なので、やはり資金を増やした方が長期保有をしやすくなることが分かります。

一方で、ロスカットレートは102.040円となるので、損失額は27万9600円。

資金30万円の約9割が失われるので、ロスカットになると立て直しが難しくなります。

FX口座に資金50万円を入金していた場合

最後に資金を50万円に増加した場合でのシミュレーションを見てみましょう。

追証が発生するレートは83.333円、ロスカットレートは81.632円と、130円から約47円の下落に耐えられる計算です。

資金が大きくなればなるほど大きな値動きにも耐えられるので、長期保有を考えている人は口座資金に余裕を持たせた方がロスカットリスクが少なくなります。

80円台まで耐えられればロスカットされる可能性はないと言い切りたいところですが、変動相場制が採用された1973年以降でドル円の最安値は、東日本大震災のあった2011年の10月につけた75円32銭です。

前例がある以上、何かが起きたときには耐えられないかもしれません。

ロスカットになった場合は資金50万円から48万3680円が失われます。資金が大きくなるほど逆行に耐える力が得られますが、ロスカット時の損失が大きくなるデメリットもあることを念頭に置いておきましょう。

FXでロスカットを回避する方法

ここまでの解説で、「ロスカットの発生=大きな損失を被ること」を理解できたと思います。ロスカットになったら立て直しが難しくなるので、ロスカットにならない取引を心がけていくことが、FXで利益を出す近道です。

ここからは、ロスカットを避ける方法について解説していきます。ロスカットに陥らないための基本的な方法と、ロスカットが発生しそうなときにその場しのぎで問題を先送りする方法の2種類があります。

それぞれ解説していきましょう。

- 低レバレッジでの運用をする

- 新規エントリーをする際に損切りのラインも決め、確実に執行する

- 複数ポジションを保有している際はポジションの一部を決済する

- 追加で証拠金を入金する

低レバレッジでの運用をする

ロスカットを防ぐ方法で、一番効果的なのはレバレッジを上げすぎないことです。

FXではレバレッジによって証拠金の何倍、何十倍もの通貨量を運用できます。レバレッジの最大は25倍なので、10万円の資金なら250万円分の通貨を運用可能です。

レバレッジが大きいほど、少ない資金でより大きな利益を得られるので、資金効率が良いというメリットがあります。

一方で、レバレッジが大きくなるほど、証拠金維持率が少なくなり、反対方向に少し動いただけでロスカットが発生しやすくなります。

上の画像は資金10万円で米ドル/円が130円のときに、1.6万通貨(レバレッジ約20倍)で取引したシミュレーション結果です。

130円から1.1円ほど下落した128.906円で追証が発生、126.275円まで下がるとロスカットとなります。1.1円の下落で追証が発生するようでは、安心してトレードができないでしょう。

次に、同じ条件で4000通貨(レバレッジ約5倍)取引した場合のシミュレーション結果です。追証が発生するレートは109.375円、ロスカットレートは107.142円なので、21円ほどの下落に耐えられる想定です。

この2つのシミュレーション結果を考えると、ある程度の含み損に耐えられるレバレッジ(5倍程度)を想定しておいた方がいいでしょう。

なおかつ、ロスカットレートに到達するまでに損切りをしっかりと設定しておくと、よりロスカットを防ぐことができます。

新規エントリーをする際に損切りのラインも決め、確実に執行する

FXは「含み損となっても強制ロスカットの発動まで放置して(俗に言う塩漬けの状態)待てば良い」というわけではありません。

塩漬けにしてしまうと、そのポジション分の資金を使えなくなり、資金効率が悪くなるデメリットがあります。

スワップポイントがもらえる通貨ペアなら塩漬けにする意味もありますが、始めからスワップポイント狙いの投資でないのなら、新規エントリーをするときに損切りのラインもしっかりと設定しておくのが無難です。

損切りを設定するポイントは、どんな手法でも大体同じで「根拠としているシナリオが崩れたところ」です。

つまり「ここまで逆行することは考えられるけれど、これ以上逆行したら相場を見誤っている」というポイントを決め、そこを損切りのラインとするわけです。

しかし損切りは損失を確定させる行為のため精神的に辛く、「待っていれば戻るのでは?」と思ってしまって損切りできない人もいるでしょう。

そんな人におすすめなのが、予約注文です。損切り価格を設定しておけば、価格に到達したら自動で損切りしてくれる便利な機能です。

損切りで使える自動注文には逆指値注文、OCO注文、IFD注文、IFO注文などがあるので、目的に応じて使い分けましょう。

主な予約注文

| 逆指値注文 | 現在の価格よりも「値上がりしたら買う」、「値下がりしたら売る」という注文方法。損切りの決済のほか、トレンドに順張りでエントリーする際にも使える |

|---|---|

| OCO注文 | 利益確定と損切り、2つの注文を一度に発注できる注文方法。片方が発動すれば片方は自動的にキャンセルされるので、相場がどちらに動いても決済が可能 |

| IFD注文 | 新規注文と決済注文の両方を同時に出す注文方法。「〇〇円になったら新規でエントリー、その後に〇〇円になったら決済」といった注文ができる |

| IFO注文 | 新規注文、利益確定の注文、損切りの注文を同時に出す注文方法。「〇〇円になったら買いエントリー、〇〇円まで上がったら利益確定、もし〇〇円まで下がったら損切り」といった注文ができる |

複数ポジションを保有している際はポジションの一部を決済する

複数のポジションを保有しているなら、ポジションの一部を決済すると証拠金が回復する可能性があります。

例えば、含み益となっているポジションを決済すると、純資産が増えて証拠金維持率も回復するので、ロスカットを回避できる確率が上がります。

ただしこれは、その場しのぎの方法です。

仮に、一部決済で証拠金が回復しても保有ポジションとは逆方向にトレンドが継続していると、含み損が拡大して結局はロスカットになってしまうことがあります。

追加で証拠金を入金する

ロスカットは証拠金維持率によって判断されます。つまり、資金を追加して純資産を増やして証拠金維持率を上昇させるのも、ロスカットを回避する一つの手です。

ただし、このやり方もその場しのぎの回避方法です。保有ポジションとは逆方向にトレンドが継続していると含み損が拡大して、ロスカットになる可能性が出てきます。

もし、ロスカットになってしまったら、結果的により大きな損失となってしまいます。

「入金すればロスカットを防げる」と安易に考えるのではなく、そもそも相場を見誤っていたのなら素直に損切りした方が損失を最低限に抑えられるでしょう。

ロスカットを回避しやすいFX会社5選

ロスカットは、含み損が拡大して証拠金が枯渇することによって起こります。それを防ぐためには資金管理が必要になるわけですが、FX初心者が適切なロットを計算したり、資金管理をするのは簡単ではないでしょう。

そこで、取引単位が小さいFX会社や最大レバレッジを低く抑える機能があるFX会社を「ロスカットを回避しやすいFX会社」として厳選しました。合計5社あるので、それぞれのスペックとともにポイントを紹介します。

「FXおすすめ口座比較ランキング!」では、ロスカット以外の条件でも比較検討ができますで、興味がある方は是非ご参照ください。

SBI FXトレード

SBI FXトレードの基本情報

| 取引手数料 | 無料 |

|---|---|

| 口座数 | 30万口座(2020年9月時点) |

| 最小取引単位 | 1通貨 |

| 通貨ペア数 | 34ペア |

| スプレッド(米ドル/円) | 0.18銭* |

| ロスカットルール | 証拠金維持率50% ※20秒ごとにロスカット判定をしており、証拠金維持率が50%を下回った時点で全ポジションが強制決済(ロスカット)になる |

※1~1,000,000通貨を取引した場合の基準値

多くのFX会社では最小取引単位が1,000通貨ですが、SBI FXトレードは1通貨単位での取引が可能です。身銭を切らないデモ口座取引では緊張感に欠けるため、少しの資金でFXのリアル取引を体験したいという人は少なくないでしょう。

そんな人にこそ100円程度で取引を始められるSBI FXトレードはうってつけと言えます。 また、少ない取引数量で取引できるということは、ある程度の資金でも証拠金維持率に余裕を持たせることが可能です。

松井証券(MATSUI FX)

SBI FXトレードの基本情報

| 取引手数料 | 無料 |

|---|---|

| 口座数 | 145万口座(2022年度末時点) |

| 最小取引単位 | 1通貨 |

| 通貨ペア数 | 20ペア |

| スプレッド(米ドル/円) | 0.2銭 |

| ロスカットルール | 証拠金維持率50%~90% ※50%から10%刻みで90%まで自分で設定可能。証拠金維持率が200%を下回ると60秒ごとに判定する |

老舗証券会社のFX取引サービスです。SBI FXトレードと同様、1通貨単位から売買できる数少ないFX会社の1つ。スプレッドなどコスト面においても他社と比較してそん色はなく、ロスカットルールを自分で設定できるのもポイント。

また、松井証券のFXにはリピート系の自動売買サービスもあります。この手の自動売買で1通貨取引ができるのは松井証券だけです。

マネーパートナーズ

マネーパートナーズの基本情報

| 取引手数料 | 無料 |

|---|---|

| 口座数 | 36万4,914口座(2023年9月時点) |

| 最小取引単位 | 100通貨 |

| 通貨ペア数 | 28ペア |

| スプレッド(米ドル/円) | 0.0銭 ※5万通貨まで(4月22日~4月30日まで)8:00-翌4:00 |

| ロスカットルール | 証拠金維持率40%~100% ※「パートナーズFX」は40%から100%まで20%刻みに設定可能。100通貨から取引可能な「パートナーズFX nano」は100%で固定 |

最小取引単位が100通貨という、珍しい仕組みを採用しているFX会社です。2つのFX取引サービスが用意されており、「パートナーズFX nano」では100通貨単位の取引ができます。

ロスカットルールはそれぞれのサービスで異なっており、「パートナーズFX」では40%から100%まで20%刻みで決められます(初期設定は40%)。外貨や株券などを入金してFX取引ができる点もユニーク。

GMO外貨

GMO外貨の基本情報

| 取引手数料 | 無料 | 口座数 | 463,592口座(2024年2月末) |

|---|---|

| 最小取引単位 | 1,000通貨 |

| 通貨ペア数 | 24ペア |

| スプレッド(米ドル/円) | 0.2銭原則固定 |

| ロスカットルール | 証拠金維持率50% ※証拠金維持率が100%を下回った時点でロスカットアラートが発動 |

最小取引単位は1,000通貨なので他社と変わりませんが、GMO外貨にはレバレッジコースがあります。

個人口座では1倍、10倍、25倍の3つから選べるため、1倍や10倍に設定するとそれ以上のレバレッジでポジションを保有できなくなるため、最大レバレッジの25倍で運用するよりもロスカットのリスクを軽減することができます。

楽天証券FX

楽天証券FXの基本情報

| 取引手数料 | 無料 |

|---|---|

| 口座数 | 200万口座(2022年6月時点) |

| 最小取引単位 | 1,000通貨 |

| 通貨ペア数 | 28ペア |

| スプレッド(米ドル/円) | 0.2銭 |

| ロスカットルール | 証拠金維持率50% ※証拠金維持率が120%になった際にプレアラーム、100%になるとアラームが通知される |

楽天証券FXは、総合証券会社である楽天証券が提供するFX取引サービスです。プレアラームやアラーム通知機能があるため、ロスカットのリスクが高まってくると通知によってそのことが知らされます。

また、ロスカットとは別にアセットコントロール機能が実装されており、投資家が設定した損失の範囲内で自動的にポジションを解消し、損失の拡大を防ぐことができます。

ロスカットが起きたらどうなる?体験談を交えて解説

実際にロスカットが起きたらどうなるのか? すべてのFX投資家が避けるべき事態だけに、あえて経験しようとする人はいないでしょう。

筆者は過去に、FXのロスカットを経験したことがあります。その時の相場展開や「起きたこと」を紹介したいと思います。

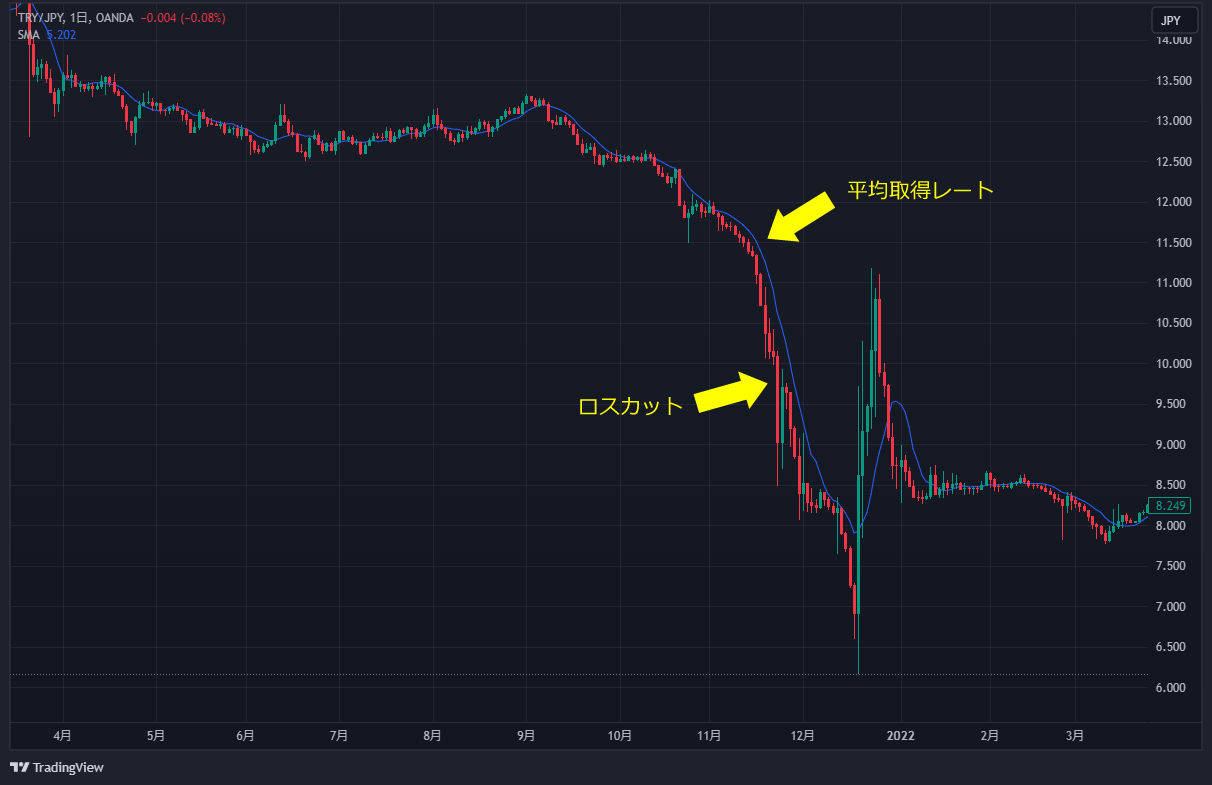

2023年11月23日の「トルコリラショック」でロスカットが発動

トルコリラといえば高金利通貨の1つとして知られています。現在は1万通貨あたり20円から40円程度のスワップポイントしかありませんが、当時は1日あたり100円程度のスワップポイントがあったため、買いポジションを長期保有してスワップポイントを貯める投資を実践していました。

口座の資金は、20万円。そこで2万通貨分の買いポジションを長期保有しました。1日あたり200円程度のスワップポイントが入ります。しかし、2021年11月にトルコリラ/円は急落し始めます。そこでナンピン買いを進め、平均買値は11.5円付近になりました。それまで12円台で推移していたので、当時は「いい買い物」だったと思ったものです。

しかし、トルコリラ/円はさらに急落。証拠金が枯渇し、9.6円付近でロスカットとなり、全ポジションが決済されました。11.5円から9.6円まで下げ、そこで10万通貨分のポジションがロスカットとなったため、9万円の損失です。口座残高は約11万円になりました。

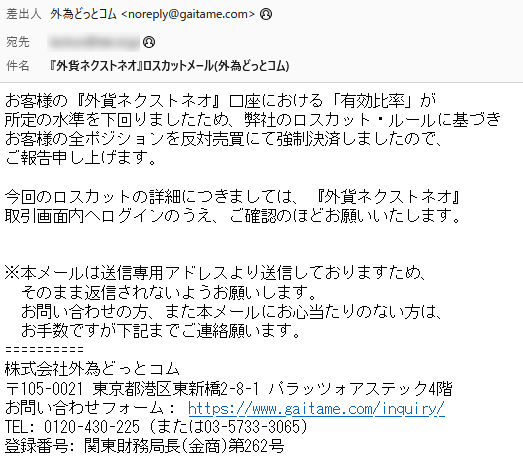

そしてFX会社からは、ロスカットが発動されたことを知らせるメールが届きました。

しかしながら、チャートを見るとトルコリラ/円はさらに下落し、6円台前半をつけました。ロスカットがなければさらに損失が拡大していたはずです。

FXのロスカットは投資家保護のための仕組みですが、そもそもロスカットになるような危ない資金管理をしていると、こうした相場の急変に耐えられないということです。

ロスカットに関するQ&A

ロスカットされるとどうなりますか?もう取引できなくなりますか?

ロスカットになると資金のほとんどを失ってしまうため、失意のうちにFXを辞めてしまう人は少なくないでしょう。

ただし、ロスカットになったからといって二度とトレードができなくなるわけではありません。もちろん、ロスカットになった口座開設者は口座凍結というルールを設けているFX会社も存在しません。

残った資金で取引できますし、新たに資金を口座に入れて再挑戦も可能です。

ロスカットになったからFXを諦めるか、それとも「これも経験」と割り切って再チャレンジしていくかはあなた次第です。

月曜の朝など、窓を開けて(価格が飛んで)始まったときにロスカットされるとどうなりますか?

FXは基本的に土曜と日曜は取引が不可能なため、ロスカットは月曜日早朝の取引が開始される時間になってから判断されます。

しばしば月曜には、チャートのローソク足が隣り合うことなく、価格が飛んだところから始まることがあります(俗に言う「窓が開く」状態)。

こういった場合、窓が開く度合いによってはロスカットが間に合わず、証拠金以上の損失を出してしまう可能性があります。この点は急変動時と同じです。

週をまたいでポジションを持ち越す場合は、窓が開いても耐えられるように資金に余裕を持たせておくか、そもそもレバレッジを低くして取引するなどの対策をしておきましょう。

もっと見る 閉じる

記事の編集責任者

FINANCIAL JOURNAL編集長

齋藤直人

編集者歴20年以上。主に紙媒体で編集経験を積み、趣味系雑誌4誌の編集長を歴任。

雑誌の特集記事だけでなく、企業とのタイアップ企画、地域活性化事業への参画など、コンテンツ制作力を活かして幅広いフィールドで活躍。国会議員、企業の重役、スポーツ選手、芸能人などジャンルを問わず幅広いインタビュー経験を持つ。

FXトレーダー歴も5年以上あり、好きなトレードスタイルはスイングトレード。これまでの最大勝ち幅は1500pips

もっと見る 閉じる