「人生100年時代、2000万円が不足 金融庁が報告書」

このようなタイトルの記事が6月4日付日経新聞に掲載され、その後騒動に発展しました。以下、その記事の内容です。

金融庁は3日、人生100年時代を見据えた資産形成を促す報告書をまとめた。長寿化によって会社を定年退職した後の人生が延びるため、95歳まで生きるには夫婦で約2千万円の金融資産の取り崩しが必要になるとの試算を示した。公的年金制度に頼った生活設計だけでは資金不足に陥る可能性に触れ、長期・分散型の資産運用の重要性を強調した。

平均的な収入・支出の状況から年代ごとの金融資産の変化を推計。男性が65歳以上、女性が60歳以上の夫婦では、年金収入に頼った生活設計だと毎月約5万円の赤字が出るとはじいた。これから20年生きると1300万円、30年だと2千万円が不足するとした。

長寿化が進む日本では現在60歳の人の25%は95歳まで生きるとの推計もある。報告書では現役時代から長期積立型で国内外の商品に分散投資することを推奨。定年を迎えたら退職金も有効活用して老後の人生に備えるよう求めた。

この報告書に対して、すぐさま野党から「年金100年安心は嘘だったのか」等との批判が出ました。麻生金融担当大臣や菅官房長官は、誤解や不安を招くとして「表現が不適切だった」と釈明に追われ、ついには「この報告書は受け取らない」と事実上の撤回にまで発展しました。メディアでもセンセーショナルに取り上げられています。

この報告書の内容は本当に「不適切」なのでしょうか。

私はそうは思いません。大半が報告書の内容を正しく理解した上での批判とは思えませんし、そもそもちゃんと読んでいないのではないかと思います。(麻生大臣も全部読んでないとコメントしてました...)

そこで、内容を正しくお伝えしたいと思います。金融審議会「市場ワーキング・グループ」による「高齢社会における資産形成・管理」という51ページからなる報告書で、概要は以下の通りです。

①高齢社会を取り巻く環境変化について

- 長寿化と単身世帯や認知症の人の増加について

- 健康寿命以降や認知症発症後に受ける金融サービスには制約がかかる

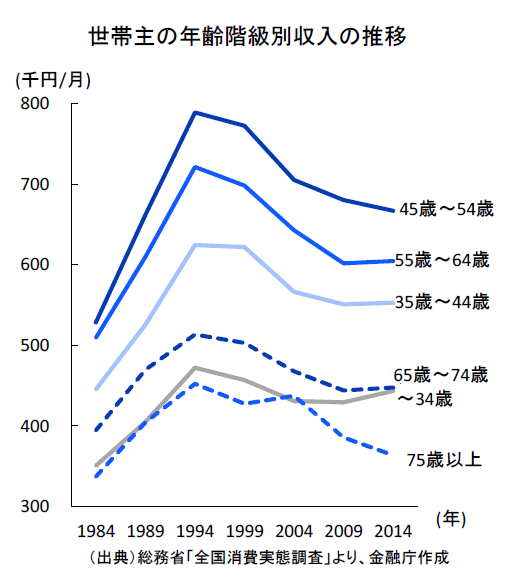

- バブル崩壊以降、各世代の収入は低下傾向(図①)

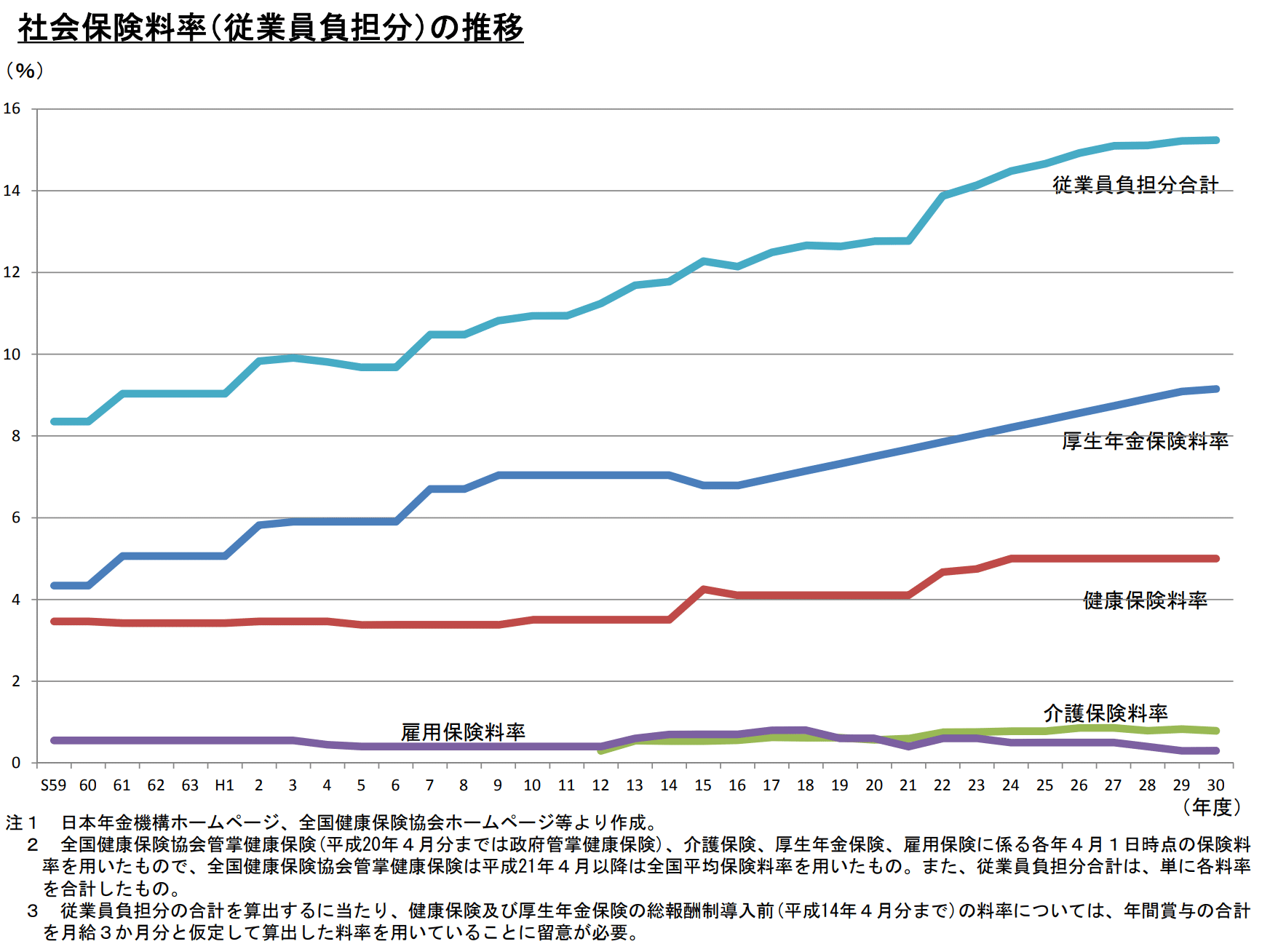

- 今後ますます公的年金の水準は低下、税・保険料の負担は増加する(図②)

- 高齢夫婦無職世帯の平均で月5万円の赤字。これには介護費用や住宅リフォーム費用等の特別な支出は含まれない

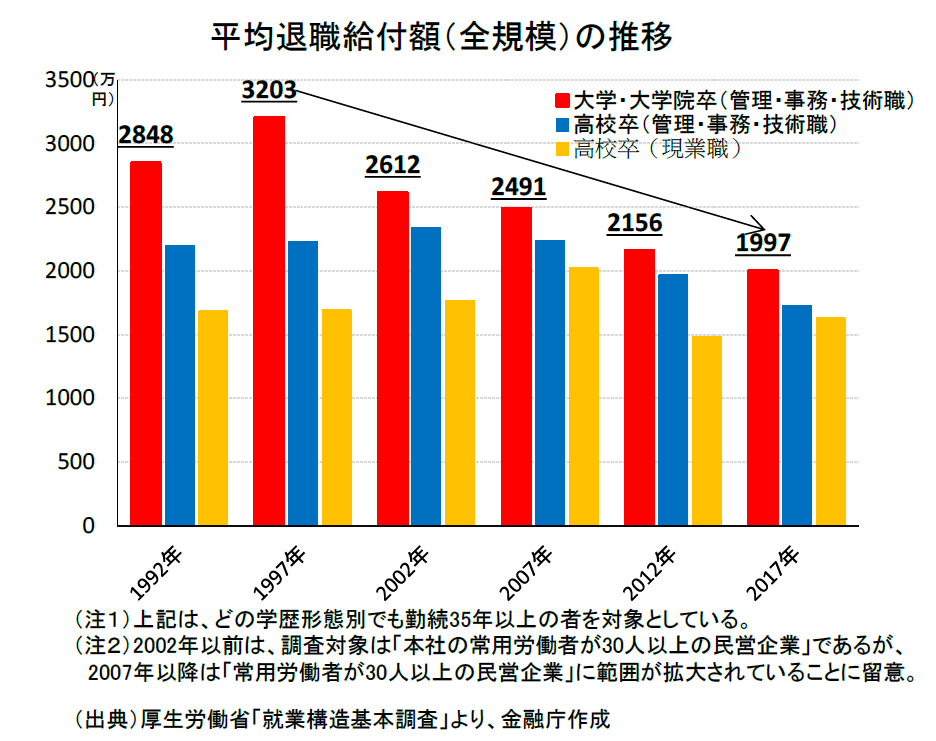

- 働き方の多様化(転職や副業、フリーランスの増加等)により、退職金が受け取れないか、あっても低い水準になる可能性

- 定年退職者の平均退職金額も低下傾向(図③)

- 米国の高齢世帯の金融資産はここ20年で3倍になったが、日本はほぼ横這い

- 老後の生活に対する意識調査結果

図①

図②

図③

次に、このような現状認識のもと、どう考えたらよいか、どのような対応が望まれるのかが書かれています。

②基本的な視点

- 長寿化の進展を踏まえた資産寿命の長寿化

- ライフスタイルの多様化に応じた個々人のライフプランの見える化

- 就労継続、支出の再点検・削減、資産形成、資産運用等の自助の充実

- 認知、判断能力の低下への備え

③考えられる対応

<個々人の対応>

- 早い時期からの長期・積立・分散投資による資産形成

- 自らにふさわしいライフプラン・マネープランを検討(必要に応じ、信頼できるアドバイザー等を見つけて相談)

- 顧客の利益を重視しているかという観点から長期的に取引できる金融サービス提供者を選定

<金融サービス提供者の対応>

- 顧客の側に立った総合的なコンサルティングサービスの提供

- 長期的かつ顧客の利益に沿った多様な商品、サービスの充実

- 認知、判断能力が低下した後でも受けられる金融サービス環境の整備

<行政や業界団体、企業による環境整備>

- 「iDeCo」や「つみたてNISA」の普及活動と制度改善

- 有価証券に関する相続税評価額についての検討

- 事業承継の円滑化

- 金融リテラシー向上のための取り組み強化(関係省庁、自治体、企業)

- 企業年金(DC)への取り組みと投資教育、継続教育

- 顧客の最善の利益を追求する立場に立った総合的なアドバイザーの充実(投資助言業等)

- 高齢顧客の保護のあり方

以上のような内容となっています。

「2,000万円不足」の部分だけが切り取られ、的外れな批判が横行していますが、報告書の中には「この金額はあくまで平均の不足額であり、各々の収入・支出の状況やライフスタイルによって違うし、当然不足しない場合もありうる」との記述があります。そもそも、特に若い方にとっては将来貰える公的年金が十分ではない事は概ね認識されていますし、上記のように、金融サービスを提供する側や行政へもきちんと提言を行っています。至極真っ当な報告内容となっています。

事実を国民に広く知らしめることが不適切だとは私は思いませんし、現実を正しく認識し、一人一人が自分の将来についてきちんと考えるのは当然であり必要なことだと思います。

さらに、日本の金融業界や金融人の変革が待ったなしであることも如実に示しています。自社都合ではなく、真にお客さまのお役に立つ金融サービスをいかに提供していくのか。まさに喫緊の課題だと思います。

報告書は最後に次のように締めくくっています。

日本人は長生きするようになった。さらに、現在の高齢者は昔に比べて格段に元気であり、社会で活躍し続けている。これ自体は素晴らしいことであり、多くの人にとっても社会全体にとっても望ましいことである。しかしながら、寿命が延び活動し続けるということは、それだけお金がかかるということを意味する。余暇活動を楽しむなど心豊かな老後を楽しむためには、健康と同様にお金も重要である。長寿化に応じて資産寿命を延ばすことが重要であり、この観点から、ライフステージ別に知っておくことが望ましい事柄をこれまで紹介してきた。

~中略~

今何ができるか、何をすべきか。標準的なモデルが空洞化しつつある以上、唯一の正解は存在せず、各人の置かれた状況やライフプランによって取るべき行動は変わってくる。今後のライフプラン・マネープランを遠い未来の話ではなく、今現在において必要なこと「自分ごと」として捉え、考えられるかが重要であり、これは早ければ早いほど望ましい。そして、金融サービス提供者はこうした顧客の状況に対して、どれだけ顧客本位で一緒に考えることができるか。「自分ごと」として顧客に寄り添って考えることができる金融サービス提供者が顧客からの信頼を勝ち得ていくと考えられる。