退職金運用おすすめ4選!資産寿命を延ばせる金融商品や推奨ポートフォリオを解説

更新日時:

退職金は老後の生活を支える大切な資金です。昨今では老後2,000万円問題などから、退職金の運用方法に悩む人は多いでしょう。

退職後もある程度ゆとりのある生活をするためにも退職金の運用方法は知っておくべきでしょう。退職金の適切な運用方法を知り慎重に実行することで老後資金を増やすことが可能です。

この記事では、退職金の「資産寿命」を延ばす「運用方法の基本」を、わかりやすく解説していきます。

本記事は、提携する企業のPR情報が含まれます。 掲載するサービス及び掲載位置に広告収益が影響を与える可能性はありますが、サービスの評価や内容等は当サイトが独自に記載しています。

目次

退職金運用の基本は「資産寿命の延長」と「失敗しないこと」

「人生100年時代」といわれるように、高齢者の寿命が伸び老後の期間が長くなったことに加え、公的年金だけでは生活を支えるのに十分ではありません。長寿により老後資金が枯渇する可能性を指して「長生きリスク」という言葉もあります。

より豊かな老後を送りたい方や、老後資金に不安がある方に向けて、退職金運用の基本的な考え方をお伝えしていきましょう。

運用が必要な理由は老後の「生活収支」と「資産寿命」?資金不足への対策も可能?

2019年の総務省の調査によると、夫婦2人世帯の老後の生活費は、最低額で毎月22万円、平均的な水準で毎月27万円、ゆとりのある生活では毎月35万円が必要とされています。

自分が望む生活水準の金額と公的年金の収入の差額を、退職金などの老後資産を取り崩して埋めていくことになります。

退職金を含めた老後資産の取り崩しが可能な期間を「資産寿命」といいます。

たとえば、退職金を含めた老後資産3,000万円を65歳から毎月15万円ずつ取り崩していくとします。

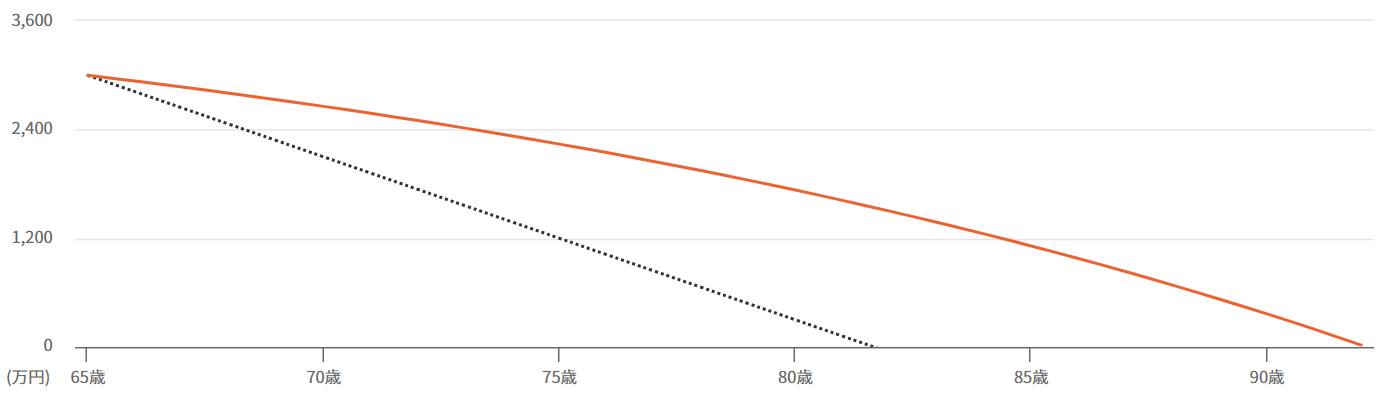

運用をまったくしなかった場合と、年率4%の利益が出るように運用した場合の結果が下のグラフです。

<65歳でリタイアした場合の資産寿命>

| 運用しない場合(0%) | 16年8ヶ月 (81歳8ヶ月) |

|---|---|

| 運用した場合(4%) | 27年1ヶ月 (92歳1ヶ月) |

運用をまったくしなかった場合(点線)、3,000万円を16年8ヶ月で使い切ることになります。65歳でリタイアした場合、81歳9ヶ月以降は公的年金の収入のみで生活することになります。

一方で、年率4%で運用できた場合(赤線)、3,000万円は27年1ヶ月にわたって取り崩しが可能となります。運用をしない場合と比べて、資産寿命が10年5ヶ月伸びます。65歳でリタイアした場合、92歳1ヶ月までゆとりのある生活が可能となる計算です。

なお、厚生労働省の「令和元年 簡易生命表」によると、65歳男性の平均余命が19.83歳、65歳女性の平均余命が24.63歳です。

老後資金の額と取り崩し額によって資産寿命は変動しますが、適切に運用することで老後の安心が高まることがご理解いただけたかと思います。

なお、公的年金の収入については、日本年金機構から誕生月に送付されてくる「ねんきん定期便」や、日本年金機構が運営する「ねんきんネット」で見込額を試算することができるので、ご活用ください。

退職金の活用に失敗するとどうなる?

資産運用の経験がない人は、「運用をすれば暴落・大損に巻き込まれるのでは」といった不安を抱きがちです。特に老後の運用では、いったん大損してしまうと取り返しがつかなくなると弱気になり、運用に踏み出せない方が少なくありません。

とはいえ、上記でご説明したとおり、老後資金を全く運用せず、途中で枯渇してしまうことも大きなリスクです。つまり、退職金の活用における「失敗」とは、このようなものです。

●退職金活用の失敗

(1)適切な運用を行わず、想定外の損失を出し、老後資金を減らしてしまうこと

(2)損失をおそれるあまり退職金を運用せず、極端に切り詰めた不満足な暮らしを続けること

つまり、退職金運用の失敗を避ける唯一の方法は、適切な運用を行うことなのです。

損失を抑えながら資産寿命を延ばす運用をするためには、過剰なリスクをとらず、また一時的な相場の上下にまどわされずに、長期的に運用していくことが重要です。

続けて、失敗しない長期的な老後資金の運用についてご説明していきます。

退職金の運用はいくらから?

では実際に退職金の運用を始めるためにはいくら必要になるのでしょうか。

データ調査の結果、平均的に1000万円近い額を運用していることがわかりました。

<60歳~79歳の保有金融商品の合計額>※割合の多い順に抜粋

| 男性 | 60~64歳 | ・1000~3000万円未満:23.1% ・500~1000万円未満:19.0% ・100~300万円未満:14.6% |

| 65~69歳 | ・1000~3000万円未満:24.0% ・500~1000万円未満:17.9% ・100~300万円未満:15.3% |

|

| 70~74歳 | ・1000~3000万円未満:22.6% ・500~1000万円未満:17.9% ・300~500万円未満:13.8% |

|

| 75~79歳 | ・1000~3000万円未満:20.7% ・500~1000万円未満:15.2 % ・300~500万円未満:15.2% |

|

| 女性 | 60~64歳 | ・100~300万円未満:18.5% ・300~500万円未満:16.5% ・500~1000万円未満:16.1% |

| 65~69歳 | ・500~1000万円未満:18.4% ・100~300万円未満:17.9% ・1000~3000万円未満:15.3% |

|

| 70~74歳 | ・500~1000万円未満:23.4% ・1000~3000万円未満:19.1% ・100~300万円未満:15.5% |

|

| 75~79歳 | ・500~1000万円未満:20.6% ・100~300万円未満:17.1% ・300~500万円未満:13.1% |

出典:日本証券業協会「証券投資に関する全国調査2021年度調査報告書(個人調査)」

60歳~79歳の人の保有金融商品の合計額においては性別によってバラつきはあるものの男性は1000~3000万円未満が多く、女性は500~1000万円未満が多い結果となっており、平均的に1000万円近い額を運用していることが分かります。

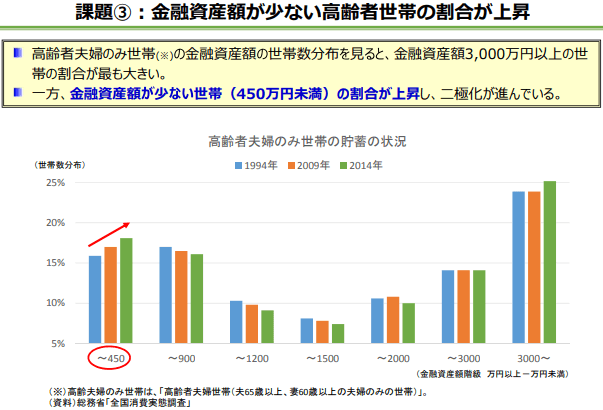

出典:金融庁「人生100年時代における資産形成」

出典:金融庁「人生100年時代における資産形成」続いて、上記画像の金融庁の調査より、1994年ごろから金融資産額が少ない高齢者世帯の割合は上昇しており、金融資産額が3,000万円以上の世帯との二極化が進んでいることが分かります。

これにより資産の額は人それぞれで、運用に回すことのできる額も個人によって異なるため、これくらいの額を用意すればいいという基準は明確に定められないことがわかります。

自分が所有している資産を、このくらいまで増やしたいという目標をつくることは、どのくらいの額を運用すればいいのか考える際に1つの基準になるかもしれません。

目的や状況を考えたうえでどのように運用をしていくべきなのかを考えていきましょう。

退職金運用におすすめの金融商品4選

退職金運用におすすめの金融商品と選び方を紹介します。多くの人が運用している金融商品を中心に解説していきます。

退職金運用におすすめの金融商品4選

退職金運用として考えられる主なおすすめ金融商品は以下の4つです。

| 個人向け国債 | 元本保証と最低金利保証がある。3種類ある個人向け国債の中でもっとも償還期間が長い「変動10年」では現在の利率は年0.05%(2021年10月現在)。預貯金よりは有利だが、資金を増やすよりは安全に保管するための商品。 |

|---|---|

| 株式 | 資産運用の主力商品。資金が増える可能性が高い半面、含み損を抱えたり、最悪のケースでは企業が倒産して価値がゼロになることも。安全面に注意したい老後資金の運用では、投資信託を利用するほうが望ましい。 |

| 投資信託 | 多くの投資家から資金を集め、複数の株式・債券・不動産などに分散投資する商品。保有する銘柄のそれぞれで異なる倒産や値下がりなどのリスクが平均化され、低コストで比較的安全に運用することができる。 |

| ETF(上場投資信託) | 投資信託を、株式のように取引所で売買できる形式にしたような金融商品。取引所が開いている時間にリアルタイムで売買することができ、流動性が高い。 |

退職金運用検討中の人におすすめの金融商品ランキング

続いて特徴ごとにわけたおすすめの金融商品ランキングを紹介します。

株式 |

|||

信託投資 |

|||

公社債 |

|||

信託 |

|||

*預貯金を除く保有率が高い金融商品

以上を参考に一般的に保有率の高い金融商品であれば比較的、始めやすいのではないでしょうか。

退職金運用における商品選びのポイント

退職金運用における商品選びのポイント

- 投資信託と国債を組み合わせたポートフォリオを組む

株式の場合、株価が大きく値上がりすれば資産は大きく増えますが、何かのきっかけで急に株価が値下がりして資産が大幅に減ることもあります。

資産寿命を延ばすという観点では、個別の株式への投資は少額にとどめておくのが望ましいといえます。

少額から多くの株式・債券等に分散投資できる投資信託と、必要に応じて元本保証の預貯金・個人向け国債を組み合わせたポートフォリオ(資産の組み合わせ)を組むことにより、資産寿命を延ばす可能性がより高くなります。

投資信託を使ったポートフォリオ運用により、長期運用で重要な「分散」と「低コスト」を実現することができます。

退職金運用の「推奨ポートフォリオ」例

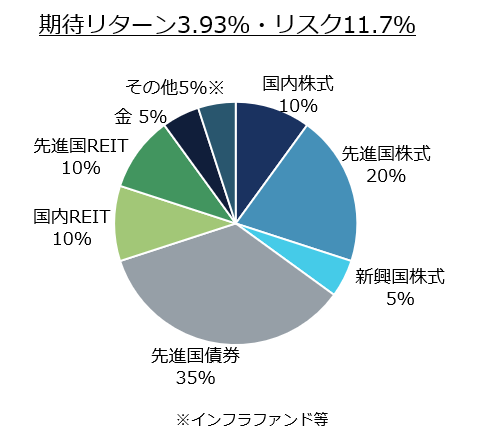

それでは具体例として、65歳男性向けの推奨ポートフォリオを以下にご紹介します。

実際には退職金の金額や運用を開始する年齢、許容できる値動きの範囲などによって、適切なポートフォリオは異なるため、あくまでも参考としてご覧ください。

| 株式(国内・先進国・新興国) | 35% |

|---|---|

| 債券(先進国) | 35% |

| REIT(国内・先進国不動産投資信託) | 20% |

| 金 | 5% |

| その他(インフラファンド等) | 5% |

期待リターン3.93%・リスク11.7%というポートフォリオの性質をわかりやすく表現すると、「1年ごとの運用成績は概ね(95%程度の確率で)+27%~-20%くらいの振れ幅で推移するが、長期的には年率4%程度の運用成績が期待できる」ということです。

上の図のように、短期間では価値がそれなりに上下しながら、長期的にはリターンが見込めるポートフォリオといえます。

退職金運用で利用できる金融機関・専門家との付き合い方

退職金運用に利用できる、主な金融機関と特徴は以下のとおりです。

| 銀行 | 誰しも長い付き合いがあり、一般的な信頼性が高い。投資信託を取り扱ってはいるが、商品の品ぞろえは証券会社に比べて劣る。一般的な銀行員は運用の専門知識が乏しいので資産運用の相談相手として適切でないことも。 |

|---|---|

| 大手証券 | 投資信託の品ぞろえはネット証券より少なく、販売手数料も高い。長期投資の妨げとなる「不必要な売買」を勧誘される場合があるため注意が必要。 |

| ネット証券 | 5大ネット証券(SBI・楽天・マネックス・松井・auカブコム)なら投資信託の品ぞろえはいずれも良好。スマホで売買できる簡便さもあり、クレジットカード決済やネットショッピングとのポイント連携もできるケースも存在。 |

パソコンやスマートフォンを使えるなら、退職金運用ではネット証券の利用がもっとも望ましいといえます。

銀行は預貯金をおいておくところ、運用にはあまり向かない

銀行にとっての投資信託は、預貯金や融資を含めた総合的な金融サービスの1つという位置づけです。その使い勝手はネット証券に比べ、品ぞろえだけでなくコストの面でも劣ります。

国内株式に投資する投資信託について、某地方銀行と大手ネット証券で取り扱っている商品のうちもっともコストが低いものを比較しました。

| 販売手数料 | 信託報酬 (運用管理費用) |

|

|---|---|---|

| 某地方銀行 | 年率2.2%(税込) | 年率0.682%(税込) |

| 大手ネット証券 | 年率0%(税込) | 年率0.154%(税込) |

同じ投資対象であれば、コストが低い商品のほうが運用成績で勝ります。

銀行の「退職金運用プラン」には要注意!

退職金が銀行口座に振り込まれた際に、銀行の職員から「退職金運用プラン」をすすめられることがあります。

退職金運用プランとは、退職金を定期預金と投資信託やファンドラップといった投資商品の組み合わせで運用することで、定期預金の金利が一定期間優遇されるサービスです。

一般的な定期預金の金利が0.002%なのに対して、退職金運用プランの優遇金利は年率2%(一例)と高くなっています。

ただし金利の優遇期間は3ヶ月などの短期であることが多く、抱き合わせ商品である投資信託やファンドラップの高い販売手数料に見合いません。

くれぐれも定期預金の見かけ上の高金利にまどわされないようにしましょう。

大手証券会社は商品・サービスは充実しているが、営業に注意

大手証券会社を利用する場合、全国にある支店に口座を開くと、営業をかけられることがあります。

証券会社にとっては、顧客に売買を活発にしてもらい手数料を稼ぐことが何より重要です。新商品の投資信託への乗り換えをすすめられたり、仕組みが複雑で理解しにくく手数料が高い金融商品などに勧誘されることも少なくありません。

オンライントレードの口座を開き、コストの低い投資信託を厳選して利用する分には悪くありませんが、その場合でも品ぞろえはネット証券に劣ります。

ネット証券会社は品ぞろえ豊富で低コスト商品を網羅、勧誘もされない

5大ネット証券会社(SBI・楽天・マネックス・松井・auカブコム)であれば、上記の銀行・大手証券会社についてあげたマイナスポイントはありません。

投資信託の品ぞろえはもっとも豊富で低コスト商品を網羅しています。営業職員がいないので勧誘されず、余計な売買をしないで済む点も有利です。

クレジットカード決済やネットショッピングとのポイント連携もできる等、運用以外の部分でメリットがあるネット証券もあります。退職金の運用にもっとも向いた金融機関といえるでしょう。

資産運用のプロへの相談を検討して

運用の知識・経験のない方が退職金という大金を適切に運用するためには、安心・信頼できる資産運用のプロへの相談を検討してしてみることをおすすめします。

退職金を含めた老後資産について、不安を解消できる運用をアドバイスしてくれるでしょう。

資産運用の相談についての記事はこちら

退職金運用をする際の4つのポイント

退職金の運用は30年以上を想定する長期投資です。退職金運用という長期投資をする際に知っておきたい4つのポイントについて解説していきます。

長期運用に必要な「4つの分別・分散」とは?

老後資金の長期運用には、以下の「4つの分別・分散」が重要です。

- 分別管理

- 資産の分散

- 地域の分散

- 時間の分散

1つずつわかりやすく説明していきましょう。

1.分別管理

退職金の運用を考える場合、資金を「運用しない資金」と「運用する資金」に分別する必要があります。

「運用しない資金」は、当面の生活費とおよそ3年以内に使う予定のある費用をいいます。近い将来確実に使う資金は、運用で一時的にでも目減りさせてはいけないので、元本確保の預貯金や個人向け国債で置いておくのがよいでしょう。

それ以外はすべて「運用に回せる資金」です。なお、想定外の出費が生じた際には、ためらうことなく運用する資金を一部解約して対応しましょう。

2.資産の分散

運用の際に利用する資産はさまざまで、株式や債券のほかにも、REIT(不動産投資信託)や金(ゴールド)などがあります。

それぞれの資産は異なった値動きをするため、資産を組み合わせてポートフォリオ運用を行うと、各種リスクをカバーし合って、資産の安定性を高めることができます。

それぞれの資産に投資する投資信託を利用すると、低コストで簡単に分散投資ができます。

3.地域の分散

株式や債券、REITなどは、どれも世界中の多くの国で売買されています。

投資信託では、日本/日本以外の先進国/新興国(中国やロシア・ブラジルなど)といった地域別で、低コスト運用ができる商品があります。

地域でそれぞれ値動きの傾向が異なるため、それらの資産を組み合わせてポートフォリオ運用を行うと、互いにリスクをカバーし合い、資産の安定性を高められます。

4.時間の分散

退職金は一度に大金を得ることになりますが、そのタイミングが長期運用を始めるにふさわしい時期であるとは限りません。一度に全額を投資した翌月にリーマンショックのようなイベントが発生すれば目も当てられません。

退職金を分割してある程度の時間をかけて投資信託を分散購入していくほうが無難でしょう。

このように資産の購入タイミングを分散する「時間の分散」はぜひ実践したいところです。

退職金の長期運用で注意すべき「流行りの投資」への対処法

現在注目を集めている「流行りの投資」の中で、老後資金の長期運用に向かない商品に以下のようなものがあります。

| 金融商品 | 向かない理由 |

|---|---|

| 毎月分配型の投資信託 | 分配金から税金が差し引かれる場合がある。 |

| 米国株(個別銘柄) | リスクが高い(分散効果が期待できる投資信託の方が望ましい)。 |

| ロボアドバイザー(ロボアド) | 分散投資できるメリットもあるがコストが高いことも。 |

| 独立系ファンド(賃貸不動産に投資するものなど) | 高利回りをうたう商品が多いため、その分リスクや手数料が高い。複数のREITなどに分散投資する投資信託の方がベター。 |

| 暗号資産(仮想通貨) | 資産価値の裏付けが今のところなく、投機的な動きをすることが多い。 |

それぞれの商品の特徴を理解し、「なくなってもよいお金」でやる趣味程度の投資であればよいと思いますが、資産寿命を延ばすための運用には向きません。避けて通るか、ごく少額に抑えておきましょう。続けて、失敗しない長期的な老後資金の運用についてご説明していきます。

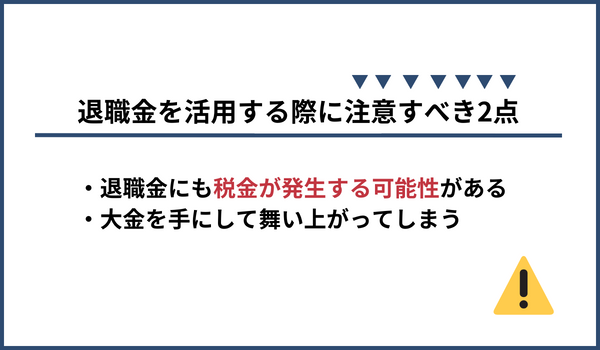

退職金を活用する際に注意すべき2点

退職金の活用においては、以下の2点に注意してください。

- 退職金にも税金が発生する可能性がある

- 大金を手にして舞い上がってしまう

1つずつわかりやすく解説していきましょう。

1.退職金にも税金が発生する可能性がある

退職金を受け取る際に、一時金で受け取る場合と、年金で受け取る場合とではかかる税金が異なってきます。

| 退職一時金 受け取り |

退職所得控除により税負担がかなり軽減される。退職所得控除は勤続年数が長いほど大きくなり、ケースによっては税金が全くかからないこともある |

|---|---|

| 年金 受け取り |

雑所得として総合課税。公的年金と合算して、公的年金等控除額を超えた部分が課税される |

一時金で受け取るのが得なのか、それとも年金形式で受け取るのが得なのか。自分の手に余る場合は、信頼できるプロに相談するのも1つの手です。

2.大金を手にして舞い上がってしまう

退職金をもらったことが金融機関に知られると、さまざまな金融商品の営業が来るケースがあります。運用をまったくしたことがない方が、営業担当の言うとおりにすすめられた金融商品に全額を投入し、大損してしまうケースが後を絶ちません。

先ほど説明した「資産の分散」「地域の分散」「時間の分散」を実践することが肝心です。金融機関からのセールスにはくれぐれもご注意ください。

運用した退職金の取り崩し方を知っておこう

退職金を含めた老後資産の運用においては「取り崩し方」も重要なポイントになります。

運用中の老後資産の取り崩し方には以下の2通りがあります。

- 定額法

- 定率法

1つずつ解説していきましょう。

1.定額法

定額法は、毎月一定額を取り崩す方法です。

年金収入と合わせて、定期定額収入にできるため生活設計がしやすい点が特徴です。

ただし金融市場が不調の際にも一定額を引き出し続けるため、次に紹介する定率法に比べて資金の取り崩し額が大きくなり、資金の目減りが加速します。

2.定率法

定率法は、老後資金の残高に一定の率を掛けた金額を毎月取り崩す方法です。

金融市場が好調の際には多めの金額を、不調時には少ない金額を取り崩すことができます。

金融市場の好不調が資産減少のペースに与える影響を緩和できる点は心強いのですが、その反面、毎月の取り崩し額が一定しないため、生活設計が立てにくい点はデメリットとなります。また、資産の減少につれて減っていくため、多くの場合は先細りになります。

証券会社の「定期売却サービス」は便利

証券会社によっては、保有する投資信託を毎月決まった金額だけ売却し、現金を受け取れる「定期売却サービス」が用意されています。

定額法で取り崩しを行う場合に、手動で毎月売却する手間が省ける便利なサービスなので、老後資産の取り崩しに悩む人は活用を検討してもよいでしょう。

退職金運用のまとめ

退職金運用のポイントを以下にまとめてみました。

- 目的は「資産寿命」を延ばすこと。老後資金に全く不安がない人以外は運用をするべき

- ネット証券で、低コストの投資信託を利用して長期・分散・積立投資を行う

- 長期運用のカギは「分別管理」「資産の分散」「地域の分散」「時間の分散」

- 退職金の受け取り方、老後資産の取り崩し方まで気を配る

数百万円~数千万円に及ぶ大金の退職金を適切に運用するためには、上記のポイントを押さえつつ、実践する必要があります。

退職金運用の失敗は金額的にも生活水準の面でも大きなダメージを引き起こします。

そこでプロに相談することで、退職金の金額と求める生活水準に応じて、資産寿命を延ばすオーダーメイドの運用アドバイスを受けることができるので、一度検討をおすすめします。

※ ※ ※ ※

当社WealthLead(ウェルスリード)社では、資産形成全般に関するご相談を承っています。資産形成に興味がある人は、まずは当社の無料セミナーへの参加をご検討ください。

▼WealthLead 新着セミナー情報

\2023年8月9日(水)開催/

| 開催日時【WEB開催】 | ・2023年8月9日(土)18:30~20:00 ※セミナー終了後、8/13(日)23:59まで本セミナーのオンデマンド配信(録画配信)を行います。お申込みいただいた方にお送りするリンクからご登録いただきますと、期限内にいつでもご視聴いただけます。 |

|---|---|

| 内容 | ・近年の情勢 ・投資信託選びの5ステップ ・弊社サービスのご紹介 |

| 場所 | WEB開催 参加無料※参加URLはお申込みいただいた後、個別にご案内いたします。 |

8月9日開催分

セミナーの詳細はこちら\2023年8月16日(水)開催/

| 開催日時【WEB開催】 | ・2023年8月16日(水)18:00~20:00 ※セミナー終了後、8/20(日)23:59まで本セミナーのオンデマンド配信(録画配信)を行います。お申込みいただいた方にお送りするリンクからご登録いただきますと、期限内にいつでもご視聴いただけます。 |

|---|---|

| 内容 | ・私たちを取り巻く環境 ・退職金運用を始める前に踏むべきステップ ・退職金運用に適したリスク分散を重視した国際分散投資 ・弊社サービスのご紹介 |

| 場所 | WEB開催 参加無料※参加URLはお申込みいただいた後、個別にご案内いたします。 |

8月16日開催分

セミナーの詳細はこちら記事の編集責任者

FINANCIAL JOURNAL編集長

齋藤直人

編集者歴20年以上。主に紙媒体で編集経験を積み、趣味系雑誌4誌の編集長を歴任。

雑誌の特集記事だけでなく、企業とのタイアップ企画、地域活性化事業への参画など、コンテンツ制作力を活かして幅広いフィールドで活躍。国会議員、企業の重役、スポーツ選手、芸能人などジャンルを問わず幅広いインタビュー経験を持つ。

FXトレーダー歴も5年以上あり、好きなトレードスタイルはスイングトレード。これまでの最大勝ち幅は1500pips

もっと見る 閉じる